הריבית באירופה עולה ב-0.5% - הבנק המרכזי בוחר להמשיך להילחם באינפלציה (בצדק) למרות החשש לקריסת בנקים

למרות החשש לקריסת הבנקים - הריבית באירופה עולה ב-0.5% לרמה של 3.5%. הריבית על הפקדונות עולה גם היא בחצי אחוז לרמה של 3%, כך החליט הבנק המרכזי של האיחוד האירופי. כפי שהערכנו הבוקר, ה-ECB מסמן שלמרות החששות לקריסת בנקים, הסיכון המשמעותי ביותר, הוא עדיין האינפלציה וכי הבנק ימשיך להילחם בה ולנסות להוריד אותה. ברביעי הבא צפוי גם הפד' האמריקאי לפרסם את החלטת הריבית שלו והבנק המרכזי של אנגליה (ה-BOE) יפרסם את שלו יום לאחר מכן.

בהצהרת הבנק נמסר ש"האינפלציה צפויה להישאר גבוהה מדי למשך זמן רב מדי" והוסיף כי יש צורך ב"גישה תלוית נתונים" הוא עוקב מקרוב אחר המתח בשוק (רמז לחששות בקשר ליציבות הבנקים) והוא יהיה "מוכן להגיב במידת הצורך". בבנק צופים שהצמיחה תהיה 1% בשנה הנוכחית, ולאחר מכן תאיץ לקצב של 1.6% בשנים 2024 וגם ב-2025. האינפלציה באירופה עומדת על 8.5% (מחר יתפרסם הנתון של חודש פברואר והצפי הוא שהיא תישאר ללא שינוי). בבנק המרכזי של אירופה צופים שהאינפלציה תרד לרמה של 4.6% בסוף השנה הקרובה.

ה-ECB גם צופה שהוא יקטין את מאזן האג"ח הגבוה שלו בקצב חודשי של 15 מיליארד אירו עד סוף השנה הקרובה (2023) ולאחר מכן יוחלט על המשך הקצב.

בעקבות החלטת הריבית הדולר מתחזק מול האירו, הבורסות באירופה נחלשות.

הצטרפו כאן לשידור החי בשעה 15:45

רק לפני חצי שעה הודלפו פרטים משיחה שקיים הבנק המרכזי באירופה עם שרי האוצר באיחוד האירופי ש"כמה בנקים באיחוד האירופי עשויים להיות פגיעים". בשיחה אמרו נציגי הבנק לשרים, "אין מקום לשאננות במערכת הבנקאות של האיחוד האירופי. ירידת אמון עלולה לגרום להידבקות באיחוד האירופי".

- בפעם השלישית ברציפות: הבנק המרכזי האירופי הותיר את הריבית על 2%

- בהתאם לציפיות: ה-ECB מוריד את הריבית ב-0.25% ל-3%

- המלצת המערכת: כל הכותרות 24/7

בעקבות ההדלפה השוק שינה את הערכותיו (וטעה) ונתן סיכוי של העלאה של חצי אחוז בהסתברות של 35% בלבד, כאשר רק לפני שעה הסיכויים עמדו על 60%. ההדלפה השפיעה משמעותית על הציפיות אבל הבנק החליט להמשיך להילחם באינפלציה.

ובתזמון מעניין, מחר בשעה 12:00 שעון ישראל, אחרי החלטת הריבית שתתקבל היום, יתפרסמו נתוני מדד המחירים לצרכן והאינפלציה באיחוד האירופי. הצפי בשוק הוא שהמדד השנתי יישאר ללא שינוי ברמה של 8.5%, ואילו המדד החודשי יראה עלייה של 0.8% (אחרי ירידה של 0.2% בחודש שעבר). אינפלציית הליבה צפויה גם היא להישאר ללא שינוי על רמה שנתית של 5.6% ועלייה חודשית של 0.8%. בשורה התחתונה - רמות האינפלציה באיחוד עדיין גבוהות מאוד.

מי שהתייחסו להעלאת הריבית מוקדם יותר הבוקר הם בנק נויברגר ברמן. פטריק ברב, ראש מחלקת ההשקעות באג"ח באירופה צפה עליה של 0.5% היום וכי העלאת הריבית הבאה תהיה של 0.25% "ואז הוא יעצור". לדבריו, "הפעילות בגוש האירו עדיין קרובה למיתון ופיטורים כבר החלו בספרד וגרמניה. ה-ECB צריך לשקול שאין סיבה למהר לעלות את ריבית המפתח כאשר הם כבר נמצאים בטריטוריות מגבילות ולקחת בחשבון את האפקט המאוחר של השפעת מדיניות הניצית שלו שכן ההשפעה הראשונה היא הידוק משמעותי של תנאי הלוואות האשראי שמציעים בנקים מסחריים".

- המתחרה של אנבידיה חושפת שבבי AI חדשים והפער בין סין לארה"ב מצטמצם

- טראמפ מאלץ את ענקיות הפארמה להוריד מחירים בתמורה לשקט ממכסים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

הוא הוסיף כי "רמת שיא הריבית של ה-ECB צריכה להיות תלויה בעדכון תחזית אינפלציית הליבה לטווח הבינוני שלו מדצמבר האחרון, שעלתה ל-2.8% לשנת 2024 ול-2.4% לשנת 2025. בנוסף אנו צופים את ההודעה המוקדמת של ה-ECB על סיום תוכנית ההשקעות מחדש באג"ח מכיוון שאנו מאמינים שעדיפותו מעתה ואילך צריכה להיות הקטנת המאזן שלו במקום העלאת ריבית."

ומה הוא חושב על היציבות של הבנקים באירופה לעומת ארה"ב? "בהשוואה לאירוע הבנק הקליפורני בארה"ב ששם בנקים עם מאזן מתחת ל-250 מיליארד דולר אינם תחת פיקוח צמוד של הרגולטור, בגוש האירו כל הבנקים נשלטים באופן מלא."

רמות האינפלציה באיחוד האירופי עדיין גבוהות

נזכיר שה-ECB נמצא בפיגור ניכר יחסית בהשוואה לפד' האמריקאי וגם בהשוואה לבנק ישראל. האינפלציה בארה"ב ובישראל הספיקה להגיע לשיא של 9.1% ו-5.4% בהתאמה והביאו את הבנקים המרכזיים לפעול במהירות. הריבית בארה"ב הועלתה כבר לפני שנה ועומדת היום על לא פחות מ-4.75% כאשר הצפי הוא שהיא יכולה אף להתקרב ל-6%. גם בישראל החלו להעלות את הריבית בחודש אפריל 2022 והיא עומדת כיום על 4.25%. מדובר בהעלאות ריבית מהירות ואגרסיביות שממחישות את החשש של הבנקים המרכזיים שמא לא יצליחו להשתלט על האינפלציה. מנגד, הבנק המרכזי באירופה גילה קצת יותר אדישות בעניין כאשר למרות אינפלציה גבוהה במיוחד שהגיעה בשיא ל-10.7%, ה-ECB החל להעלות את הריבית ביבשת רק בחודש יולי ובקצבים נמוכים יותר וכעת היא עומדת על 3% כאשר הצפי היום הוא כאמור להעלאה של עד 0.5% נוספים.

- 2.לילי 17/03/2023 10:39הגב לתגובה זואירופה מוחקת את החוב ע"י אינפלציה . זה הפתרון הכי מסוכן שיש . כך מגיעים משברים כלכליים שנעצרים בחריקת בלמים או בהתפרקות כמו ונצואלה ,ארגנטינה , לבנון ,סומליה וכו'

- 1.יוסי אלקין 16/03/2023 16:44הגב לתגובה זומי אמר שזאת אינפלציה ולא בועת מחירים? מי אמר שריבית גבוהה לא גורמת לאינפלציה? ה(בצדק) היה מיותר.

- בביזפורטל התחילו לחקות את ערוצי סגול השיער. בושה ! (ל"ת)טוקבק 1 - הערה במקום 16/03/2023 17:01הגב לתגובה זו

אנבידיה והמתחרות. קרדיט: נעשה עם AI

אנבידיה והמתחרות. קרדיט: נעשה עם AI"הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54% במניה

למרות שליטה כמעט מוחלטת בשוק השבבים שמיועדים ל-AI, שמובילה לצמיחה חריגה בהכנסות, מניית אנבידיה נסחרת בדיסקאונט היסטורי מול מדד השבבים; פער התמחור מעורר עניין מחודש במניה בקרב משקיעים

מניית אנבידיה NVIDIA Corp. 3.93% נסחרת כיום בדיסקאונט של 13% ביחס למדד השבבים של פילדלפיה, ה-SOXX iShares PHLX SOX Semiconductor Sector Index , שכולל 30 חברות מובילות בתעשייה כמו אינטל, AMD ו-TSMC. המדד עצמו רשם עלייה של 35% בששת החודשים האחרונים, בעוד אנבידיה עלתה רק ב-25%, מה שיצר פער תמחור נדיר. נתון זה ממקם את אנבידיה באחוזון הראשון של התמחור היחסי בעשור האחרון, כשהיו רק 13 ימי מסחר בהם הייתה זולה יותר מול המדד. השווי הנוכחי של אנבידיה עומד על כ-4.4 טריליון דולר, והיא מהווה כ-7% ממדד ה-S&P 500.

התמחור המוחלט גם הוא נמוך יחסית: מכפיל רווחים צפוי של 25, שמציב אותה באחוזון ה-11 בעשור האחרון. עבור חברה עם צמיחה שנתית ממוצעת של 60% בהכנסות בשלוש השנים האחרונות, בעיקר ממכירות מאיצי AI כמו סדרת Blackwell, מדובר ברמה אטרקטיבית. במהלך 2025, שלטה אנבידיה ב-88% משוק המאיצים הגרפיים, עם משלוחים של 6 מיליון יחידות Blackwell עד אוקטובר, תוך ביקוש גובר מענקיות כמו אמזון, גוגל ומטא. ההכנסות ממרכזי נתונים הגיעו ל-30 מיליארד דולר ברבעון השלישי של 2025, עלייה של 112% משנה קודמת.

היסטורית, רכישות במכפיל מתחת ל-25 הניבו תשואה ממוצעת של 150% בשנה אחת, ללא מקרים של הפסד. ברנשטיין קובעים מחיר יעד של 275 דולר, ממחיר נוכחי של 179 דולר, מה שמשקף פוטנציאל עלייה של 54%. הפער נובע מחששות בשוק סביב השקעות AI אדירות, שעמדו ב-2025 על 200 מיליארד דולר ברחבי העולם, אך אנבידיה נהנית מיתרון טכנולוגי, עם פלטפורמת CUDA שמחזקת מעמד מונופוליסטי.

במהלך 2025, הרחיבה אנבידיה את הפעילות, והשקיעה 2 מיליארד דולר בסינופסיס, חברת תוכנה לעיצוב שבבים, כדי להאיץ פיתוח AI. היא השיקה את משפחת Nemotron 3, מודלים פתוחים: Nano עם 30 מיליארד פרמטרים ומסגרת MoE שמגבירה תפוקה פי 4; Super עם 100 מיליארד פרמטרים; ו-Ultra עם 500 מיליארד, זמינים בפלטפורמות כמו Hugging Face ו-AWS. המודלים תומכים במערכות מרובות סוכנים, עם חלון הקשר של מיליון טוקנים, ומשמשים למשימות כמו דיבוג תוכנה ותכנון אסטרטגי.

- האם החברה הוותיקה שהידרדרה מאז בועת 2000 מתעוררת?

- אנבידיה מפתחת את הצפון: קמפוס ענק בקריית טבעון ליותר מ-10,000 עובדים עד 2031

- המלצת המערכת: כל הכותרות 24/7

בנוסף, שיתוף הפעולה עם ממשלת ארה"ב במשימת Genesis (פרויקט לאומי את השימוש בבינה מלאכותית למטרות מדעיות) כולל השקעות ב-AI לתחומי אנרגיה, מחקר מדעי וביטחון. אנבידיה מספקת פלטפורמות כמו Apollo למזג אוויר וסימולציות, ומפתחת AI למפעלים, רובוטיקה ותאומים דיגיטליים. ב-CES 2025, חשפה מעבדת בדיקת DRIVE AI לרכבים אוטונומיים, שעברה כבר אבני דרך משמעותיות בבטיחות. בסין, אושרו מכירות H200, מה שמגדיל הכנסות פוטנציאליות ב-10%.

ג'אנג ג'יאנז'ונג, מנכ"ל ומייסד מור ת'רדס. קרדיט: רשתות חברתיות

ג'אנג ג'יאנז'ונג, מנכ"ל ומייסד מור ת'רדס. קרדיט: רשתות חברתיותהמתחרה של אנבידיה חושפת שבבי AI חדשים והפער בין סין לארה"ב מצטמצם

הסטארט־אפ הסיני של יוצא אנבידיה, שמבקש לנתק את סין מאנבידיה, עם שבבי AI, ארכיטקטורה חדשה וזינוק של מאות אחוזים

חברת השבבים הסינית Moore Threads Technology, שהוקמה על ידי בכיר לשעבר באנבידיה NVIDIA Corp. 3.93% , חשפה אתמול דור חדש של שבבי בינה מלאכותית שמטרתם לצמצם את התלות של מפתחי AI בסין בחומרה אמריקאית. ההכרזה התקיימה בכנס המפתחים הראשון של החברה בבייג'ינג, זמן קצר לאחר הנפקה מוצלחת בשנגחאי שבה זינקה המניה ב-425%, מה שהפך אותה לאחת ההנפקות הבולטות בשוק השבבים הסיני ב-2025 עם גיוס של 8 מיליארד יואן (כ-1.13 מיליארד דולר) ושווי שוק של מאות מיליארדי יואן.

את ההכרזה הוביל המנכ"ל והמייסד, ג'אנג ג'יאנז'ונג, שעבד 14 שנים באנבידיה לפני שהקים את Moore Threads ב-2020. ג'אנג הציג את ארכיטקטורת Huagang החדשה, שמגדילה את צפיפות החישוב ב-50% ומשפרת את היעילות האנרגטית פי 10 בהשוואה לדורות קודמים, עם תמיכה בפורמטים מתקדמים כמו FP4 עד FP64 ופורמטים ייחודיים כגון MTFP4 ו-MTFP6.

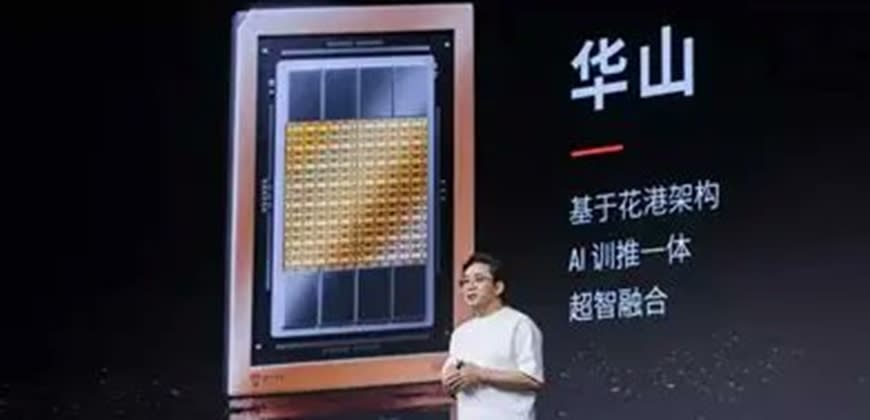

השבבים מבוססי הארכיטקטורה הזו כוללים את Huashan, המיועד לאימון והרצת מודלים גדולים, עם ביצועים שמתקרבים לאלה של שבבי Blackwell של אנבידיה ומתעלים על Hopper במדדים מסוימים, כמו קיבולת זיכרון גבוהה יותר, ואת Lushan, המיועד לגיימינג עם שיפור של פי 15 בביצועי משחקי AAA, פי 50 בביצועי Ray Tracing ותמיכה מלאה ב-DirectX 12 Ultimate. Huashan תומך בחיבור של למעלה מ-100,000 שבבים באשכולות מחשוב, כולל עד 1,024 שבבים לצומת אחת, עם רוחב פס חיבור של עד 1,314 GB/s, מה שמאפשר בניית מרכזי נתונים בקנה מידה שמתחרה במערכות של אנבידיה כמו DGX H100 שמכילות 8 שבבים עם 700 וואט צריכה לשבב.

המעבר של Moore Threads מגיימינג ל-AI משקף את הדרישה הסינית לפתרונות מקומיים על רקע מגבלות ייצוא אמריקאיות מחמירות. החברה התחילה עם שבבים כמו MTT S80 ו-S4000, שתמכו במשחקים ברזולוציה 4K עם 60 פריימים לשנייה, אך עברה להתמקד במאיצי AI מאז 2022. השוק הסיני ל-AI צומח ב-33% בשנה, עם ערך צפוי של 170 מיליארד דולר ב-2025, והשקעות של עשרות מיליארדי דולר בתעשייה מקומית.

- קרב המכונות: סין בונה מתחת לרדאר את לב תעשיית השבבים; האם הסנקציות עובדות

- ארצות הברית מאשרת לטייוואן חבילת נשק בהיקף 11.1 מיליארד דולר

- המלצת המערכת: כל הכותרות 24/7

חברות כמו Huawei עם סדרת Ascend שמספקת 2.5 פטהפלופס בחישוב FP16, Cambricon ו-MetaX רושמות צמיחה מהירה. Moore Threads טוענת שה-Huashan מציע קיבולת זיכרון גבוהה יותר מ-Blackwell, עם תמיכה באימון מודלים של 70 מיליארד פרמטרים ומעלה, ויעילות אנרגטית של 300 וואט לשבב בודד, מה שמפחית עלויות תפעול במרכזי נתונים סיניים שצורכים כיום מיליארדי קילוואט-שעה.