תכירו את המסלול החדש במשכנתאות: מל"צ ולמה אנשים עוברים אליו?

עליית הריבית במשק הקפיצה את ההחזר החודשי של משקי הבית ב-1,000-1,500 שקלים בחודש. זה הרבה מאוד כסף והתוצאה היא שרואים חודש אחרי חודש נפילה של 50% בלקיחת המשכנתאות החדשות. אבל עדיין - היקפי המשכנתאות גבוהים, 6 מיליארד שקלים וחצי בחודש. זה המון. האנשים שלוקחים אותם כעת לא מאמינים שמחירי הדיור מסוגלים גם לרדת (למרות שבחצי השנה האחרונה הם בירידה), אבל אולי הם גם אומרים לעצמם - אם נצליח 'לחנוק' את עצמנו עכשיו, לפחות נהיה על הגלגל.

אבל מהו תמהיל המשכנתא שאותם אנשים לוקחים כעת? מתברר שיש שינוי טקטוני. אם בשנתיים האחרונות אנשים עשו טעות ולקחו כמה שיותר מהמשכנתא במסלול הפריים (למרות שזה היה ברור כבר אז שמדובר במהלך מסוכן שייגמר באסון כשהריבית תעלה - והתרענו על כך בזמן אמת) אז עכשיו יש תנועה משמעותית לכיוון של מסלול לא מוכר: משתנה לא צמודה שאינה פריים, או בקיצור: מל"צ.

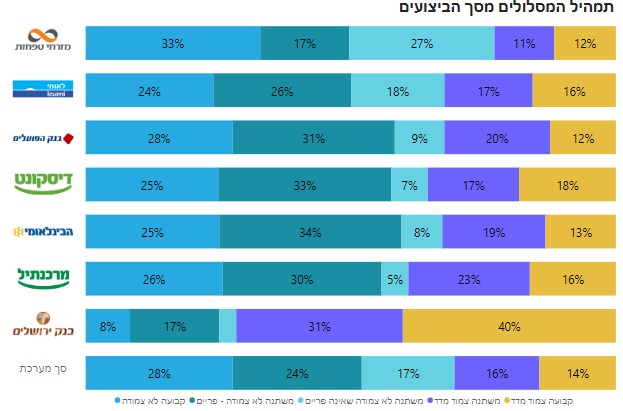

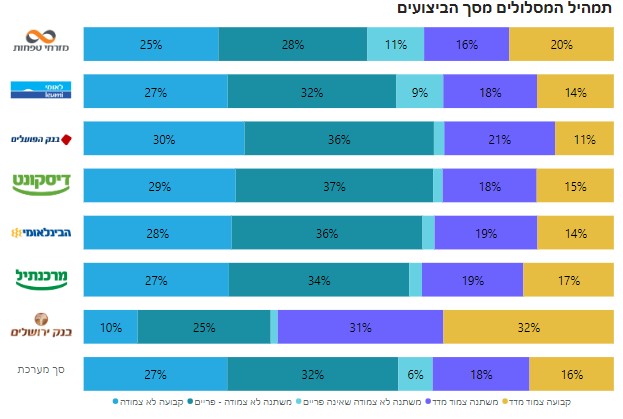

בנק ישראל החל אתמול לפרסם את התפלגות המשכנתאות של הציבור ועל פי הנתונים בחודש מאי אחוז המשכנתאות ב"משתנה לא צמודה שאינה פריים" כבר עמד על 17% מכל המשכנתאות החדשות בבנקים, וזאת לעומת 6% רק בחודש מרץ האחרון - פי 3 בתוך חודשיים בלבד.

אפשר לראות את זה גם כשמסתכלים על הבנקים שמובילים את שוק המשכנתאות - ובראשם מזרחי טפחות (שנותן 36% מהמשכנתאות החדשות) פועלים (23%) ולאומי (21%) אפשר לראות את הזינוק בנתח של המסלול החדש: בחודש מאי 27% מהיקף המשכנתאות שנתן בנק מזרחי טפחות היה במסלול המל"צ, זאת לעומת 11% בלבד בחודש מרץ (פי 2.5). בפועלים מדובר על 9% בחודש מאי לעומת רק 2% בחודש מרץ (פי 4.5). בלאומי מדובר על 18% לעומת 9% בחודש מרץ (פי 2).

- גליה מאור, חדוה בר ורוני חזקיהו- מה משותף להם?

- ההמלצה למכור מניות בנקים - "מעריכים שנראה ירידה בתוצאות"

- המלצת המערכת: כל הכותרות 24/7

מהו המסלול החדש הזה ומדוע לוקחי משכנתאות מעדיפים אותו?

מדובר במסלול שבו הריבית מוצמדת לאגרות החוב (בניגוד לפריים שמוצמדת לריבית בנק ישראל) והיא משתנה פעם ב-5 שנים. כמובן, יש קשר הדוק בין הריביות הללו ועדיין במסלול המל"צ הריבית יכולה להיות נמוכה גם ב-1% ביחס לריבית הפריים.

"מל"צ מזכירה את ריבית הפריים אבל היום הריבית במסלול המל"צ יותר נמוכה וכנראה גם בשנה-שנתיים הקרובות" אומר יועץ המשכנתאות אביעד דגן ומרצה בחוג לכלכלה וניהול באקדמית עמק יזרעאל. "הריבית תשתנה עוד 5 שנים כך שאם הריבית במשק תרד ותביא לירידה בתשואות האג"ח גם הריבית במל"צ תרד.

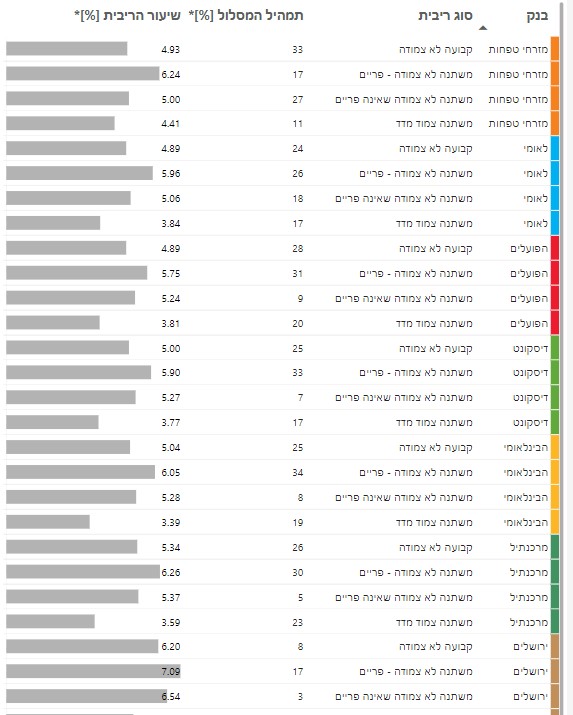

ואכן נתוני בנק ישראל מראים זאת. כך למשל, בבנק מזרחי טפחות הריבית במסלול המל"צ עומדת על 5% לעומת 6.24% בפריים ובהשוואה ל-4.9% במסלול הקל"צ. בבנק לאומי מדובר על 5.06% במל"צ לעומת 5.96% בפריים ו-4.89% בקל"צ. בפועלים מדובר על 5.24% במל"צ לעומת 5.75% בפריים ו-4.89% בקל"צ. גם בדיסקונט מדובר על 5.27% במל"צ לעומת 5.9% בפריים ו-5% בקל"צ.

- קניתם דירה ב-80/20 לפני שנתיים - האם תוכלו לבטל את העסקה?

- אזורים תקים 147 יח"ד בבאר יעקב לאחר שזכתה במכרז רמ"י

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- לזה הקבלנים לא ציפו - מבול של ביטולי עסקאות בפתח

"הבנקים מנסים לעזור בכך שהחלו להוריד את הריבית על מסלול ה"משתנה לא צמודה" כך שכיום זה מתחיל להוות תחליף טוב לפריים. הבנק מעדיף שהלקוחות ייקחו הלוואה יותר סולידית בשלב זה ולכן הם מקלים על הלקוחות. הפער יכול להיות יותר מאחוז לטובת המשתנה לא צמודה" מסכים יועץ המשכנתאות אהוד סטודניה. יועץ המשכנתאות צחי גרוסמן מצטרף: "המל"צ הוא מסלול שנותן שקט ללקוח עד יעבור זעם. היום זה מוביל לריביות הטובות ביותר".

ובכל זאת, יש למסלול המל"צ גם חסרונות: "במסלול ריבית הפריים אין עמלת פירעון מוקדם ואילו במל"צ יש עמלת פירעון מוקדם שהיא יחסית לזמן שנשאר עד נקודת היציאה הקרובה (המרחק מה-5 שנים), כך שאם תחול ירידה דרמטית בריבית הפריים, אז מסלול הפריים יכול להתברר בדיעבד כנכון יותר".

"החיסרון הוא שלא יכול לקרות מצב שהריבית במסלול הזה תרד בלי פעולה אקטיבית. בפריים אתה מושפע אוטומטית מהשינוי. לכן, כשהפריים היה נמוך אנשים שמחו לקחת את הסיכון אבל כאשר כעת כשהוא גבוה אנשים חוששים לקחת את הסיכון שהוא ימשיך לעלות" מוסיף אהוד סטודניה.

האם בכלל לא כדאי להיות חשופים כעת למסלול הפריים, הרי אפילו בנק ישראל מעריך שהריבית במשק תתחיל לרדת כבר בשנה הבאה?

סטודניה: "אני כן ממליץ ללקוחות שלי לקחת כ-15% אחוז מהמשכנתא בריבית פריים מתוך הנחה שהפריים יירד בשנים הקרובות. זה סיכון סולידי שכדאי לקחת".

רגע אבל האם מל"צ זה באמת מסלול חדש?

האמת היא שלא מדובר במסלול חדש אבל הוא פחות עניין את הציבור עד היום. רוב האנשים לא השתמשו בו וכנראה גם לא שמעו עליו. למעשה, בבנק ישראל אמנם השתמשו לאורך השנים בשם הרשמי 'משתנה לא צמודה' אבל הסבירו ש-90% מהכסף שם זה מסלול הפריים. הסיבה הייתה שעד להעלאת הריבית במשק בשנה האחרונה מסלול הפריים היה הזול ביותר. הציבור נהר אליו כי אפשר היה לקבל את החלק הזה במשכנתאות ב'פריים מינוס חצי' ואפילו יותר.

במילים פשוטות, על החלק שלקחו במשכנתא במסלול הפריים אפשר היה לקבל עד לפני שנה ריבית של 1% (ריבית הפריים עמדה על 1.6%). בכל המסלולים האחרים הריביות היו גבוהות יותר.

אבל כעת, אחרי עליית הריבית, מסלול הפריים נראה פחות אטרקטיבי לאנשים, כי הריבית בו גבוהה ועומדת על 6.25% (ואם בנק ישראל ימשיך להעלות את הריבית אז הריבית תהיה גבוהה יותר).

הריבית על המשכנתאות בבנקים השונים. מקור: בנק ישראל

האם הבנקים 'דוחפים' כעת את הלקוחות יותר לכיוון של המסלול של ריבית לא קבועה?לפני מספר ימים נתקלנו בסיפור הבא. אדם הגיע לאחד הבנקים וקיבל הצעה למשכנתא שהיא שני שלישים במסלול קל"צ - קבועה לא צמודה, ועוד שליש במסלול של ריבית הפריים. האמת שהסיפור הזה מקומם: הבנק בעצם 'דחף' אותו לקבע את הריבית הקבועה ברמה גבוהה (של יותר מ-5.5%) כשהבנק מעריך שהריבית במשק תרד ולכן הריביות בעוד שנה יהיו נמוכות יותר. בעצם הבנק גורם ללקוח לקחת ריבית גרועה מבחינתו כדי להרוויח ממנו את המקסימום להרבה שנים.

אבל יועצי המשכנתאות חושבים שהתרגיל הזה לא מצליח לבנקים. לדברי יוני ברלינר, סגן יו"ר התאחדות יועצי המשכנתאות בישראל "הבנקים יותר דוחפים לקל"צ, אבל הציבור נמנע מזה בגלל החשש מעמלות פרעון מוקדם". סטודניה מוסיף שזה לא משתלם לבנקים כי "המרווח שלהם במסלול קל"צ הוא נמוך יחסית ובמסלולים אחרים המרווח גבוה יותר. עלות המשכנתא ומצב האינפלציה היא זו שמכוונת את האנשים", רק שכאמור - הבעיה היא שהבנק מקבע לעצמו ריבית גבוהה לזמן שבו הריבית במשק תרד.

דגן סבור אחרת: "היום הפריים מתומחר בערך ב-1-1.5% גבוה יותר מאשר מסלולי הקל"צ והמל"צ. מי שלוקח היום חלק גדול יותר מהמשכנתא במסלול הפריים בעצם נשען על ספקולציה שהפריים יירד חזרה בלפחות 2%, רק שבינתיים הוא יצטרך לשלם עליו יותר. אז אין כאן נכון ולא נכון, כי אם לא ניקח 'פריים', והריבית במשק באמת תרד באופן חזק אז כשנרצה לעשות שינוי כדי להכניס את הפריים למשכנתא שלנו, נצטרך כנראה לשלם עמלות פירעון לא נמוכות".

למה בעצם בנק ישראל מחייב לקחת בתקופה הזו שליש מהמשכנתא במסלול הריבית הקבועה?

דגן: "בתקופה כזאת של שינויים באינפלציה, עדיף לקחת מסלול לא צמוד מאשר צמוד (בטח כשמדברים על 30 שנה). שנית, בתקופות כאלו תמיד כדאי עוגן יציב".

סטודניה מחדד: "משום מה בנק ישראל עדיין מחייב לקחת משליש מהמשכנתא בהלוואה קבועה. זה שיכול לגרור בעתיד ללקוחות קנסות יציאה גבוהים עקב הריבית הגבוה. אבל מצד שני - כאשר האפשרות לקחת ק"צ או קלצ וההפרש בניהם הוא כ-2% אנשים מעדיפים לקחת קל"צ מתוך הנחה שגם אם האינפלציה תרד היא תעמוד על אזור ה-2-3%".

יש לקל"צ יתרון כלשהו בתקופה הנוכחית?

סטודניה: "אם ניקח הלוואה צמודת מדד לא רק ההחזר החודשי עולה עם המדד אלא גם הקרן עולה. היתרון של קל"צ בתקופה של אינפלציה היא שהקרן הולכת ונשחקת, כך שאנשים רוצים לשחוק אותה ולא שיקרה להם מצב שבו הם משלמים כסף רב אבל בסוף השנה מגלים שהקרן בכלל עלתה באלפי שקלים". הבעיה היחידה כאן היא שבנק ישראל מעלה את הריבית כדי להילחם באינפלציה. כשזו תרד - שחיקת הכסף במסלול הקל"צ תחזור להיות לא משמעותית.

- 8.ככככ 09/07/2023 03:11הגב לתגובה זווכך למעשה שולטת בעקיפין על מחירי הריביות שתשלמו. כל שני וחמישי חל שינוי בשיטת החישוב של מדד המחירים ובכל העיתונות וכלי התקשורת מוסכם שלא מספרים לציבור (או לא טורחים ליידע אותו).

- 7.דדי 08/07/2023 07:07הגב לתגובה זופורעים חלק נכבד מהסכום במסלול (או את כולו ) . ואז בעצם קיבלת סוג של קל"צ בתחפושת של מל"צ. אם נהיה גלויים עם הבנק ונבקש במקום קל"צ ל5 שנים, הריבית שיתנו לנו תהיה גבוהה הרבה יותר מאשר מל"צ ל20-30 שנה

- 6.לנתנאל אריאל 07/07/2023 11:09הגב לתגובה זובכמה כסף לקחו משכנתאות בחודש 06.23??

- 5.קובי 07/07/2023 11:06הגב לתגובה זומסלול אחד מוביל לקבר של העיר בה אתה גר ומסלול שני לקבר בעיר אחרת אין על התקשורת בשיכנוע אלופי הפסיכולוגיה האנושית

- 4.מבין2 07/07/2023 01:02הגב לתגובה זומתי כבר התחרות מחו''ל מתי?

- 3.אבא 06/07/2023 21:17הגב לתגובה זותבינו מה קורה כאן, אנשים לוקחים את המסלול שכרגע הוא הכי זול, לא משנה מה יעלה יותר ומה יותר משתלם לטווח ארוך. כשהפריים היה הכי זול כולם עברו לפריים כשאח"כ הצמוד מדד היה הכי זול (לאותו הרגע, כי אח"כ הוא הכי יקר) כולם עברו לצמוד מדד, ועכשיו כולם עוברים לדבר המטופש הזה שכיום טיפה יותר זול, ובמקום ליהנות בהמשך מריביות יורדות נשארים לכל התקופה בריבית גבוהה, הבנקים גאונים, והאנשים מפגרים ברמות קשות

- אני 06/07/2023 23:27הגב לתגובה זובמסלול זה אתה יכול למחזר אחרי 5 שנים, ודיברו על לא צמוד מדד. ומדהים התמימות של המגיב, שטרן הבין ש מי שלא מבצע רכישות עכשיו של נדלן אוטוטו יאכל את הכובע עם העלייה שתיכף תבוא

- חחחחחחח 06/07/2023 22:33הגב לתגובה זואין לי מילים להגיב איתן. פשוט מדהים איך שאנשים משתעבדים לאחר. כואב הלב לראות את התמימות הזאת.

- 2.אחג שנדפק 06/07/2023 19:11הגב לתגובה זוהאם קרן צמודה למדד? אם כן אז כל עליית מדד תשפיע על כל ההלוואה למשך שנים וזטת לעומת מסלול הפריים שם השינוי הוא נקודתי ולא משפיע על הקרן. שכחתם לציין את זה חשוב לא?!

- אבי 06/07/2023 23:00הגב לתגובה זוזה בדיוק כמו קל'צ רק משתנה אחרי חמש שנים.הקרן יורדת מהתשלום הראשון.

- 1.88 06/07/2023 16:30הגב לתגובה זובשנים הקרובות, סביר שהכיוון למטה, ותזכרו שמדובר על טווח ארוך.

- דרור 06/07/2023 16:52הגב לתגובה זוכדאי לקחת את התמהיל שעולה הכי פחות נכון להיום ולבדוק בעוד שנה שנתיים מה מצב השוק והריבית ולעשות מחזור אם צריך.

- לא בטוח. יש עמלת פירעון מוקדם (חוץ מספריים) (ל"ת)בני צרפתי 06/07/2023 18:40

לזה הקבלנים לא ציפו - מבול של ביטולי עסקאות בפתח

הרוכשים במבצעים של 80/20, 90/10 מגלים שהעסקה שהם עשו כבר לא טובה - גל של ביטולים צפוי השנה ומה יציעו הקבלנים לרוכשים כדי שהעסקה לא תבוטל?

זוכרים את מבצעי 90/10? מבצעים מפתים מאוד לרכישת דירה שניתנו בשלוש השנים האחרונות. ה-90/10 היה חלק ממשפחה של מבצעים כשה-80/20 היה הדומיננטי בהם. במבצעים האלו קיבלתם מתנה ענקית - הקבלן אמר לכם, הדירה תהיה מוכנה בערך עוד 2-3 שנים, אבל אתם משלמים רק 20% עכשיו ובמסירה את היתר. "מה, אתה רציני?", "כן, הכל בשבילכם".

רבבות דירות נמכרו במבצעים כאלו ואז הגיע בנק ישראל וסיים את החגיגה. הוא ביקש יותר ביטחונות מהבנקים שמממנים עסקאות במבצעי הנחה מימונית. יותר ביטחונות לבנקים זה יותר ריבית ללווים. הרי ברור שאם בנק מרתק יותר הון להלוואה הוא יגלגל את זה על הלווים. במילים אחרות, בנק ישראל פגע בעצם ברוכשי דירות כי הריבית שלהם עלתה, אבל הוא בהחלט הפחית דרמטית את העסקאות האלו.

הרוכשים בינתיים מחכים. הם שילמו 10%, 20% מערך הדירה, אבל זה לא מסתכם בכך - הם סיפקו לקבלן עסקת קנייה, הקבלן הלך עם העסקה לבנק וקיבל מימון. המימון הזה חליפי למימון אחר שהקבלן מקבל מהבנק, רק שהוא מימון טוב יותר - כי המימון הזה הוא בעצם משכנתא של הרוכש שהקבלן אחראי לשלמה עד המסירה. כלומר, הרוכש בפועל לקח משכנתא שהקבלן אחראי עליה. זה נראה לכם עניין טכני בלבד, אבל הכל טוב ויפה כל עוד הרוכשים באמת רוצים ויכולים לקנות את הדירה. כשהם מתחרטים ולא רוצים לממש את "האופציה" הזו - מתחילות בעיות.

למה בעצם? כי המשכנתא על שמם. כי יש קנסות שהם צריכים לשלם מעבר לתשלום של 10% ו-20%. הכל תלוי בהסכם הספציפי של הרוכשים מול הקבלן, אבל לרוב זה לא ניתוק ברגע. ולמה שיהיה ניתוק והם ירצו לבטל את העסקה? שימו לב למצב הבא: מי שרכש לפני שנתיים ושילם 20%, פתאום מגלה שהוא לא קיבל בכלל הנחה בהינתן ירידת המחירים של קרוב ל-10% בשטח בשנה האחרונה. בתל אביב הירידות חזקות ביותר, בכל הארץ (כמעט) בין 5% ל-10%. ירושלים חריגה בעלייה.

- קניתם דירה ב-80/20 לפני שנתיים - האם תוכלו לבטל את העסקה?

- מבצעי הייאוש של הקבלנים מלמדים שירידת מחירי הדירות תימשך

- המלצת המערכת: כל הכותרות 24/7

ואז מתקבל הדבר הבא - ההנחה בעסקה ה-80/20 שהיא בעצם מלאכותית מוערכת ב-6%-7%. במקום לשלם 80% מערך הדירה באופן ליניארי על פני שנתיים, אתה כרוכש מקבל גרייס של שנה. מימונית זה לשלם 80% בסוף במקום ממוצע--מח"מ של קצת יותר משנה. כלומר קיבלתם גרייס של שנה על 80% בהלוואת-משכנתא בריבית של 5.5%. מדובר על הטבה של 4.4%. אם הדירה היא למסירה בעוד 3 שנים ההטבה היא 6.6%.

לזה הקבלנים לא ציפו - מבול של ביטולי עסקאות בפתח

הרוכשים במבצעים של 80/20, 90/10 מגלים שהעסקה שהם עשו כבר לא טובה - גל של ביטולים צפוי השנה ומה יציעו הקבלנים לרוכשים כדי שהעסקה לא תבוטל?

זוכרים את מבצעי 90/10? מבצעים מפתים מאוד לרכישת דירה שניתנו בשלוש השנים האחרונות. ה-90/10 היה חלק ממשפחה של מבצעים כשה-80/20 היה הדומיננטי בהם. במבצעים האלו קיבלתם מתנה ענקית - הקבלן אמר לכם, הדירה תהיה מוכנה בערך עוד 2-3 שנים, אבל אתם משלמים רק 20% עכשיו ובמסירה את היתר. "מה, אתה רציני?", "כן, הכל בשבילכם".

רבבות דירות נמכרו במבצעים כאלו ואז הגיע בנק ישראל וסיים את החגיגה. הוא ביקש יותר ביטחונות מהבנקים שמממנים עסקאות במבצעי הנחה מימונית. יותר ביטחונות לבנקים זה יותר ריבית ללווים. הרי ברור שאם בנק מרתק יותר הון להלוואה הוא יגלגל את זה על הלווים. במילים אחרות, בנק ישראל פגע בעצם ברוכשי דירות כי הריבית שלהם עלתה, אבל הוא בהחלט הפחית דרמטית את העסקאות האלו.

הרוכשים בינתיים מחכים. הם שילמו 10%, 20% מערך הדירה, אבל זה לא מסתכם בכך - הם סיפקו לקבלן עסקת קנייה, הקבלן הלך עם העסקה לבנק וקיבל מימון. המימון הזה חליפי למימון אחר שהקבלן מקבל מהבנק, רק שהוא מימון טוב יותר - כי המימון הזה הוא בעצם משכנתא של הרוכש שהקבלן אחראי לשלמה עד המסירה. כלומר, הרוכש בפועל לקח משכנתא שהקבלן אחראי עליה. זה נראה לכם עניין טכני בלבד, אבל הכל טוב ויפה כל עוד הרוכשים באמת רוצים ויכולים לקנות את הדירה. כשהם מתחרטים ולא רוצים לממש את "האופציה" הזו - מתחילות בעיות.

למה בעצם? כי המשכנתא על שמם. כי יש קנסות שהם צריכים לשלם מעבר לתשלום של 10% ו-20%. הכל תלוי בהסכם הספציפי של הרוכשים מול הקבלן, אבל לרוב זה לא ניתוק ברגע. ולמה שיהיה ניתוק והם ירצו לבטל את העסקה? שימו לב למצב הבא: מי שרכש לפני שנתיים ושילם 20%, פתאום מגלה שהוא לא קיבל בכלל הנחה בהינתן ירידת המחירים של קרוב ל-10% בשטח בשנה האחרונה. בתל אביב הירידות חזקות ביותר, בכל הארץ (כמעט) בין 5% ל-10%. ירושלים חריגה בעלייה.

- קניתם דירה ב-80/20 לפני שנתיים - האם תוכלו לבטל את העסקה?

- מבצעי הייאוש של הקבלנים מלמדים שירידת מחירי הדירות תימשך

- המלצת המערכת: כל הכותרות 24/7

ואז מתקבל הדבר הבא - ההנחה בעסקה ה-80/20 שהיא בעצם מלאכותית מוערכת ב-6%-7%. במקום לשלם 80% מערך הדירה באופן ליניארי על פני שנתיים, אתה כרוכש מקבל גרייס של שנה. מימונית זה לשלם 80% בסוף במקום ממוצע--מח"מ של קצת יותר משנה. כלומר קיבלתם גרייס של שנה על 80% בהלוואת-משכנתא בריבית של 5.5%. מדובר על הטבה של 4.4%. אם הדירה היא למסירה בעוד 3 שנים ההטבה היא 6.6%.