דווקא עכשיו יש הזדמנויות בשותפויות המו"פ; צביקה בארינבוים מסביר איך

לפני שנתיים העלנו "קמפיין" נגד שותפויות המו"פ. הסברנו שלגייס לדוגמה 30 מיליון שקל להשקעות בטכנולוגיה כשבמקביל יש שותף מנהל, מנכ"ל, עורך דין, רואה חשבון ובכלל הוצאות שנתיות של 4 מיליון שקל, זה מודל עסקי מצוין ליזמים ורע למשקיעים.

הערך של שותפות המו"פ יגלם את ההוצאות העתידיות וכך שער יחידת ההשתתפות יירד. הרי מי רוצה לקנות ב-30 משהו שיש לו נכסים ב-30, אבל התחייבות של 4 מדי שנה. השוק מתמחר את ההוצאות השוטפות האלו וזה הרבה כסף (כלל אצבע - מכפיל 10 על ההוצאות האלו). וזה לא נגמר כאן - 30 מיליון זה לא מספיק והקרן תמשיך להנפיק. זה ייעשה במסגרת הנפקת זכויות, זה ייעשה בדילול, וכך השווי של הקרן יירד בהתמדה כי יידעו בשוק שהיא תחיה מהנפקה להנפקה. זה בדיוק מה שקרה (וסליחה על הפרגון העצמי):

האמת שזה קרה הרבה יותר קשה וכואב ממה שהערכנו. רוב שותפויות המו"פ צנחו ב-75%-80% והן נסחרות בשווי של 20%-30% מההון העצמי שלהן. הסיבה למפולת הענק הזו היא הנפקות מדללות, דמי הניהול וההוצאות הישירות הגבוהות וגם המשבר בנאסד"ק. שיש משבר וירידות בנאסד"ק, גם הסטארט אפים וחברות הטכנולוגיה הפרטיות נפגעות - הערך שלהן יורד.

- שותפויות המו"פ שתו את הכסף, המשקיעים נשארו עם ההפסדים

- מנרה ונצ'רס מתכננת מימוש של ההשקעות תוך שלוש שנים

- המלצת המערכת: כל הכותרות 24/7

ועדיין - כשמסתכלים בפינצטה על שותפויות המו"פ, מבינים שיכול להיות שחלקן מתומחרות בחסר. יש בחלקן הזדמנות, רק שמיד נזכרים במודל העסקי המושחת של השותף הכללי והמנהלים ומבינים שזו מיטה חולה. והנה - אתמול הגיעה בשורה.

שותפות המו"פ מנרה יהש 0% שבשליטת צביקה בארינבוים ויפי גורני (המחזיקים יחד בכ-31% מיחידות השותפות), החליטה לקדם מהלך של מימוש והנזלת השקעותיה בתוך שלוש שנים וחלוקה של התמורות מהמימושים לבעלי יחידות ההשתתפות. שווי השוק של השותפות עומד על 19 מיליון שקל, ההון שלה הוא 47 מיליון שקל.

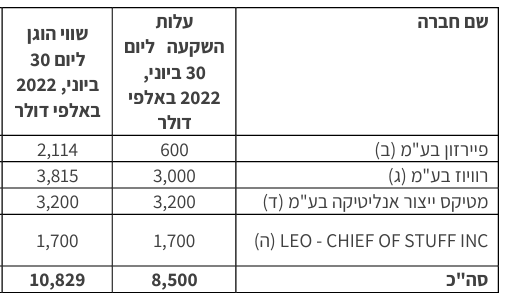

בתיק ההשקעות שלה יש השקעה 5 חברות: SensePass בסכום של 1.5 מיליון דולר מהזמן האחרון ועוד 4 שמפורטים בדוח האחרון של החברה (יוני 2022):

אם הערכים של החברות האלו נכון, אז בארינבוים בעצם אומר - המודל של השותפויות נכשל, אני רוצה להיות הגון עד כמה שאפשר, מסיים את האפיזודה הזו, סוגר את השותפות, מחלק לכם את הכסף. זה ייקח 3 שנים כי יש השקעות שמחכים להבשלתן, בינתיים אנחנו מממנים את השוטף, לא הנפקת זכויות.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יום ראשון אחרון של מסחר; האם המימושים במניות הביטוח ימשכו...

האמת שזה מהלך חשוב ואמירה חשובה, ולמרות הטעות הפטאלית והנזק הענק למשקיעים, כנראה שתופס כאן "מודה ועוזב ירוחם". בהודעה של השותפות נכתב כך - "על-פי המתווה המוצע, השותפות תחדל מלהשקיע בפרויקטים חדשים, תשביח את הפרויקטים הקיימים, תפעל למכירתם בפרק הזמן הקצוב, תצמצם משמעותית את הוצאותיה השוטפות ותחלק לבעלי היחידות את עלות ההשקעה ואת יתרת הרווח שתיוותר בידה, לאחר החזרי הוצאות שונות כפי שנקבע במתווה. בנוסף הוגדר במתווה כי במהלך תקופת המימוש, לאחר כל מימוש של אחזקות בחברת פורטפוליו, תחולק לבעלי יחידות ההשתתפות 80% מיתרת התזרים לחלוקה מהתמורות, ובתום התקופה כאמור, תחולק כל יתרת הרווח לבעלי יחידות ההשתתפות.

"בסיום תקופה זו, השותפות תחדל מלהתקיים, ללא הליכי פירוק. הערכת השותפות היא כי בחמש חברות הפורטפוליו בהן השקיעה קיים פוטנציאל להצפת ערך, כך שסך המימוש של אחזקות אלה בתקופה האמורה עשוי להניב במצטבר תשואה משמעותית לבעלי יחידות ההשתתפות. כנגד מתווה זה עמדה החלופה של המשך הפעלת השותפות, ביחד עם הזרמת הון אליה באמצעות גיוסים שונים, בעיקר בדרך של הנפקת זכויות. חלופה זו נמצאה כפחות עדיפה בעיני ועדת הביקורת והדירקטוריון, שכן היא צפויה לשקף הנחה על מחיר השוק (הנמוך ב-60% ההנפקה) ולדלל בצורה שאינה כלכלית את בעלי יחידות השתתפות שלא ישתתפו בהנפקת הזכויות.

"כחלק מהמתווה, יעמידו בעלי השליטה בשותף הכללי של השותפות, צביקה בארינבוים והיו"ר יפי גורני, מסגרת אשראי של כ-3 מיליון שקלים לצורך המימון השוטף של הפעלת השותפות בשלוש השנים בהן עשוי להתבצע מהלך מימוש ההשקעות, הכוללת גם דמי ניהול לשותף הכללי בסך של כ-585 אלפי שקל, בגין החציון השני לשנת 2022 שטרם שולמו. זאת ועוד, במסגרת המתווה, יוותרו בעלי השליטה בשותף הכללי על דמי הניהול והתשלומים המגיעים להם על פי הסכם השותפות (למעט דמי יוזמה), סכום הנאמד בכ-3 מיליון שקל נוספים לאורך תקופת מימוש ההשקעות".

- 7.PAN 08/05/2023 10:20הגב לתגובה זוויתכן שיסגרו בעוד 3 שנים ויגיעו לאפס שווין

- 6.הוגנות של פעם.. סחטיין (ל"ת)יהודה מ 04/01/2023 10:18הגב לתגובה זו

- 5.יואב 04/01/2023 09:08הגב לתגובה זוכל הכבוד למנרה על גילוי האחריות לכל בעלי השותפות. המכשיר הפיננסי הזה צריך להיעלם מהעולם. המשקיעים התמימים בשותפויות האחרות, אשר נסחרות בבורסה, הפכו להיות בשר תותחים. ויפה שעה אחת קודם.

- 4.הפסדים 04/01/2023 09:05הגב לתגובה זוהשותפויות דופקים את המשקיעים עם גיוס נוסף ובינתיים המשקעים שוקעים מישהו למעלה צריך להתעורר

- 3.יענקלה 04/01/2023 08:56הגב לתגובה זויכולת אדירה לאדות כספי משקיעים

- 2.מהלך יפה והגון יפי וצביקה כל הכבוד (ל"ת)ליאת 04/01/2023 08:49הגב לתגובה זו

- 1.הדר 04/01/2023 08:49הגב לתגובה זושוי 20 מיליון הון והשקעות פי ,6 בעיה שמניה חרא בעיה שבעלים גוזרים קופונים בקיצור לא לגעת בה כנראה הסוף יהיה כמו בכתבה

- רוי 04/01/2023 08:58הגב לתגובה זואסור להתקרב למניות של יוסי ושי פשוט גבנים רוצחים משמידי ערך במכוון לא רוצים שתרווחי ההיפך הם ימפייק בתחתית כדי שתדולל

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגיום ראשון אחרון של מסחר; האם המימושים במניות הביטוח ימשכו ומה יהיה באנרג'יקס?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

היום יהיה זה יום הראשון האחרון שבו יתבצע מסחר ומשבוע הבא נעבור לשבוע של שני עד שישי, שבוע המסחר על הדרך יקוצר גם בכשעתיים כשבשישי הבורסה תיסגר בשעה 14:00. המעבר של הבורסה בתל אביב למתכונת מסחר של שני-שישי אמנם נועד לסנכרן אותנו עם השווקים הגלובליים, אבל יש לו גם מחיר יקר, איבוד היתרון היחסי של ישראל כ'מגיבה ראשונה'. עד היום, ימי ראשון בישראל שימשו כ'סייסמוגרף' ברמה גלובלית לאירועים שהתרחשו במהלך סוף השבוע. היכולת של משקיעים מקומיים וזרים להגיב בזמן אמת, בזמן שוול סטריט ואירופה סגורות, הפכה את תל אביב לזירה אסטרטגית שמרכזת עניין וזרימת כספים ייחודית. בביטול יום ראשון, אנחנו מוותרים על הייחודיות שלנו והופכים לעוד גרורה של השוק האמריקאי, במקום להיות השוק שנותן את הטון הראשון לשבוע המסחר החדש.

חוץ מזה יש חשש

ששישי יהיה יום מסחר "מת" או דל מאוד בנזילות בגלל כניסת השבת. בעוד שבוול סטריט המסחר בעיצומו, בישראל הגופים המוסדיים והסוחרים הדתיים עשויים לצאת מהשוק מוקדם בעיקר בתקופת החורף בה השבת נכנסת מוקדם מה שעשוי להוביל למסחר מקוטע ופחות יעיל דווקא בשעות הקריטיות של

סוף השבוע.

אנרגי'קס אנרג'יקס 0% צנחה בחמישי וכנראה הלחץ עליה ימשך גם היום כשהמחיר האפקטיבי מבטא דיסקאונט של כ-7% מול השער בו סגרה גם לאחר שנפלה. שזה אומר שהמוסדיים שקנו במכרז עשו רווח מהיר, כנראה נראה עוד קצת לחץ על המניה מול מחיר הגיוס אבל כיוון והגיוס נסגר אז כנראה זה יסתכם בתגובה נוספת אבל חלשה יותר (זאת בהנחה ולא ייערך גיוס נוסף מהציבור). אנרג'יקס הודיעה בחמישי על גיוס הון מהציבור וממוסדיים באמצעות הנפקת מניות ואופציות הגיוס הזה גם ביקש לדלל את המשקיעים משמעותית וגם שיקף דיסקאונט של כ-9% על המחיר בשוק טרום ההודעה, המניה נפלה בהתאם 8.4%. אבל זו לא רק הסיבה שהמניה נפלה, לצד ההודעה על הגיוס אנרג'יקס צירפה עדכון על התוצאות של השנה. אנרג'יקס העריכה כי לאור השפעות של ירידה בשערי החליפין, איכות רוח ירודה בפולין ועיכובים בחיבור מתקנים בארצות הברית ובישראל, ההכנסות וה-EBITDA הפרויקטאלי הכוללים לשנת 2025 יהיו נמוכים עד לכ-5% מהרף התחתון של התחזיות השנתיות שלה.

אנרג'יקס מעדכנת הבוקר כי במסגרת המכרז הגישו המשקיעים המסווגים התחייבויות מוקדמות לרכישת 291 אלף יחידות בהיקף כספי כולל של כ-518 מיליון שקל, כאשר מתוכן תיקח 253 יחידות בהיקף כספי של כ 425 מיליון שקל שבתוך זה גם כלולה ההתחייבות של בעלת השליטה אלוני חץ לרכישת 100,000 יחידות בכ-168 מיליון שקל. המחיר ליחידה שנקבע במכרז הינו 1,675 אג' ואם נחשב את המחיר האפקטיבי של האופציה של כ-1.64 (מבוסס על שער מניה של 17.8 שקל, סטיית תקן שבועית של 5.05% ושער ריבית חסרת סיכון של 4.1%) אנחנו מקבלים מחיר אפטיקיבי של כ-15.11. אנרג'יקס סגרה את חמישי בשער של 1,630 (כשהמשקיעים העריכו שכנראה לא כולם יקבלו הקצאה) כך שיש למוסדיים שרכשו עדיין דיסקאונט/רווח של כ-7% מול מחיר הגיוס.

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגיום ראשון אחרון של מסחר; האם המימושים במניות הביטוח ימשכו ומה יהיה באנרג'יקס?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

היום יהיה זה יום הראשון האחרון שבו יתבצע מסחר ומשבוע הבא נעבור לשבוע של שני עד שישי, שבוע המסחר על הדרך יקוצר גם בכשעתיים כשבשישי הבורסה תיסגר בשעה 14:00. המעבר של הבורסה בתל אביב למתכונת מסחר של שני-שישי אמנם נועד לסנכרן אותנו עם השווקים הגלובליים, אבל יש לו גם מחיר יקר, איבוד היתרון היחסי של ישראל כ'מגיבה ראשונה'. עד היום, ימי ראשון בישראל שימשו כ'סייסמוגרף' ברמה גלובלית לאירועים שהתרחשו במהלך סוף השבוע. היכולת של משקיעים מקומיים וזרים להגיב בזמן אמת, בזמן שוול סטריט ואירופה סגורות, הפכה את תל אביב לזירה אסטרטגית שמרכזת עניין וזרימת כספים ייחודית. בביטול יום ראשון, אנחנו מוותרים על הייחודיות שלנו והופכים לעוד גרורה של השוק האמריקאי, במקום להיות השוק שנותן את הטון הראשון לשבוע המסחר החדש.

חוץ מזה יש חשש

ששישי יהיה יום מסחר "מת" או דל מאוד בנזילות בגלל כניסת השבת. בעוד שבוול סטריט המסחר בעיצומו, בישראל הגופים המוסדיים והסוחרים הדתיים עשויים לצאת מהשוק מוקדם בעיקר בתקופת החורף בה השבת נכנסת מוקדם מה שעשוי להוביל למסחר מקוטע ופחות יעיל דווקא בשעות הקריטיות של

סוף השבוע.

אנרגי'קס אנרג'יקס 0% צנחה בחמישי וכנראה הלחץ עליה ימשך גם היום כשהמחיר האפקטיבי מבטא דיסקאונט של כ-7% מול השער בו סגרה גם לאחר שנפלה. שזה אומר שהמוסדיים שקנו במכרז עשו רווח מהיר, כנראה נראה עוד קצת לחץ על המניה מול מחיר הגיוס אבל כיוון והגיוס נסגר אז כנראה זה יסתכם בתגובה נוספת אבל חלשה יותר (זאת בהנחה ולא ייערך גיוס נוסף מהציבור). אנרג'יקס הודיעה בחמישי על גיוס הון מהציבור וממוסדיים באמצעות הנפקת מניות ואופציות הגיוס הזה גם ביקש לדלל את המשקיעים משמעותית וגם שיקף דיסקאונט של כ-9% על המחיר בשוק טרום ההודעה, המניה נפלה בהתאם 8.4%. אבל זו לא רק הסיבה שהמניה נפלה, לצד ההודעה על הגיוס אנרג'יקס צירפה עדכון על התוצאות של השנה. אנרג'יקס העריכה כי לאור השפעות של ירידה בשערי החליפין, איכות רוח ירודה בפולין ועיכובים בחיבור מתקנים בארצות הברית ובישראל, ההכנסות וה-EBITDA הפרויקטאלי הכוללים לשנת 2025 יהיו נמוכים עד לכ-5% מהרף התחתון של התחזיות השנתיות שלה.

אנרג'יקס מעדכנת הבוקר כי במסגרת המכרז הגישו המשקיעים המסווגים התחייבויות מוקדמות לרכישת 291 אלף יחידות בהיקף כספי כולל של כ-518 מיליון שקל, כאשר מתוכן תיקח 253 יחידות בהיקף כספי של כ 425 מיליון שקל שבתוך זה גם כלולה ההתחייבות של בעלת השליטה אלוני חץ לרכישת 100,000 יחידות בכ-168 מיליון שקל. המחיר ליחידה שנקבע במכרז הינו 1,675 אג' ואם נחשב את המחיר האפקטיבי של האופציה של כ-1.64 (מבוסס על שער מניה של 17.8 שקל, סטיית תקן שבועית של 5.05% ושער ריבית חסרת סיכון של 4.1%) אנחנו מקבלים מחיר אפטיקיבי של כ-15.11. אנרג'יקס סגרה את חמישי בשער של 1,630 (כשהמשקיעים העריכו שכנראה לא כולם יקבלו הקצאה) כך שיש למוסדיים שרכשו עדיין דיסקאונט/רווח של כ-7% מול מחיר הגיוס.

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.