טבע בדוחות טובים ומזנקת ב-9%

חברת התרופות טבע -0.79% מדווחת על תוצאות טובות ועולה בטרום ב-1.8%. החברה הדואלית טבע (US) הרוויחה 56 סנט למניה על הכנסות של 3.88 מיליארד דולר בעוד האנליסטים ציפו ל-0.52 דולר למניה על הכנסות של 3.71 מיליארד דולר. טבע מעלה את תחזית ההכנסות לשנה כולה וצופה הכנסות של 15.2 מיליארד דולר - מעל צפי האנליסטים ל-15.02 מיליארד דולר. תחזית הרווח נשארת ללא שינוי על 2.4 דולר למניה, וזה אחרי שהורידה את תחזית הרווח ברבעון הקודם. גם תחזית ה-EBIDA מתואם נשארת ללא שינוי על 4.7 מיליארד דולר ותחזית תזרים המזומנים נשארת על 1.9 מיליארד שקל. החוב הפיננסי נטו של טבע ממשיך לרדת ל-18 מיליארד דולר. החוב הוא 20.7 מיליארד דולר ומנגד יש לחברה מזומנים בהיקף של 2.7 מיליארד דולר. עוד לפני הדוחות - טבע משלימה עליה של 15% (לפני הזינוק הצפוי היום) מאז החתימה הסופית על סיום פרשיית האופיואידים, כפי שפורסם לראשונה בביזפורטל.

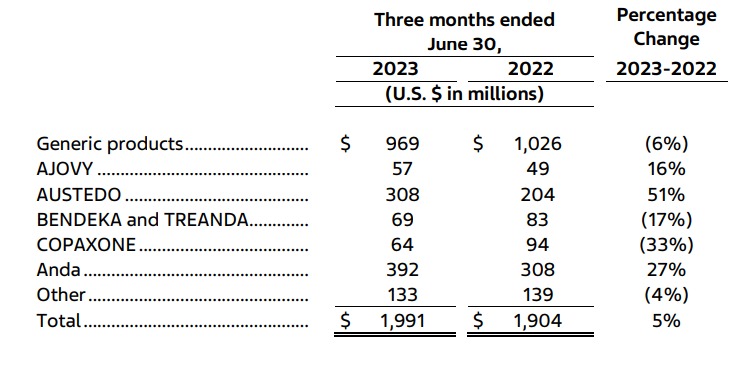

ההכנסות של החברה היו אמורות להיות גבוהות יותר אבל הן ירדו ב-51 מיליון בגלל שערי מטח-הפרשי מט"ח. בחלוקה למגזרים - אוסטדו ואנדה הן התרופות המובילות של טבע עם צמיחה של 51% באוסטדו ו-27% באנדה. הקופקסון כבר הופכת להיות תרופה שולית לגמרי ועוד מעט תיעלם לחלוטין:

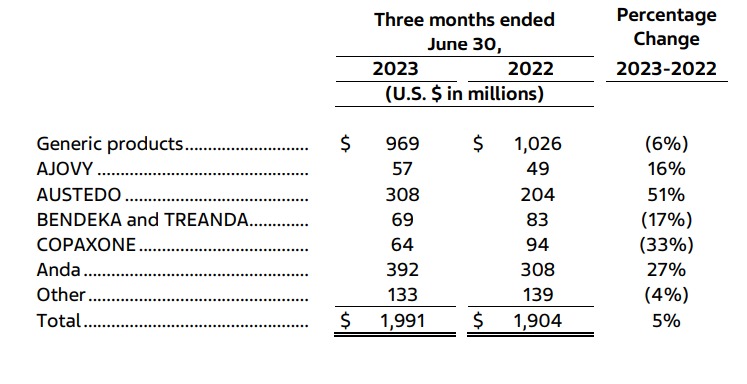

כאן ניתן לראות שהחברה מעלה את התחזית ב-200 מיליון דולר למרות שבמוצרים העיקריים אין שינוי. ככל הנראה המשמעות היא שהשינוי לטובה צפוי להיות במוצרים קטנים-בינוניים:

- טבע בתוצאות אמביוולנטיות - הכנסות מעל הצפי, הרווח מתחת לתחזית

- טבע החדשה - יותר מוצרים מקוריים מאשר גנריקה; האם זה יתבטא במחיר המניה?

- המלצת המערכת: כל הכותרות 24/7

ריצ'רד פרנסיס, נשיא ומנכ"ל טבע אומר בעקבות הדוחות: "טבע המשיכה לספק תוצאות יציבות ברבעון זה, עם הכנסות של 3.9 מיליארד דולר ארה"ב, עליה של 4% במונחי מטבע מקומי בהשוואה לרבעון המקביל אשתקד, וכן עליה של 3.1 נקודות אחוז בשולי הרווח הגולמי על בסיס non-GAAP בהשוואה לרבעון הקודם. ביצועי מנועי הצמיחה שלנו ממשיכים לבסס את אסטרטגיית הצמיחה שלנו, ובעיקרם, צמיחה חזקה של AUSTEDO, ההשקה מוצלחת של UZEDY - תרופת המקור החדשה שלנו, וכן הגידול בהכנסות מגנריקה במונחי מטבע מקומיים. לאור ביצועים טובים אלה, אנו מעלים מעט את נקודת האמצע של תחזית ההכנסות שלנו לשנת 2023 ומאשררים את יתר רכיבי התחזית.

"אנו נחושים להמשיך להוציא אל הפועל את אסטרטגיית הצמיחה שלנו, וממשיכים להתמקד בקידום צבר המוצרים האינובטיביים הנמצאים בשלב מתקדם, וכן בפיתוח צבר המוצרים הנמצאים בשלב מוקדם, באופן אורגני והן באמצעות שיתופי פעולה."

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מחר בבורסה - האם המימושים ימשכו?

ריצ'רד פרנסיס מנכ"ל טבע. צילומים: אלעד מלכה, סיון פרג'

מניית טבע נסחרת ביציבות מאז הדוחות האחרונים שלה. האמת היא שהיא ירדה משמעותית אבל מתקנת כלפי מעלה מאז תחילת חודש יוני ועולה ב-15% מאז שחתמה על הסדר אופיואידים עם כל המחוזות בארה"ב כשלמעשה המשמעות היא שהפרשה מאחוריה. אבל האם זה מבטא באמת את כל העלייה שלכאורה הייתה צריכה להגיע? לא באמת. האנליסטים נותנים לטבע אפסייד נוסף של 17% בממוצע. למה היא עוד לא הגיעה לשם? סיום הפרשה כבר היה באוויר אבל למרות שזה הגיע המניה מדוכאת. המשקיעים יודעים שמדובר בחדשות טובות, אפילו גדולות, אבל טבע עדיין חברה מאוחד ממונפת ועלויות האשראי שלה עלו בשנה האחרונה בכ-500-800 מיליון דולר בשנה בהינתן העלייה בריבית.

זה הרבה כסף גם לטבע וזה החליף את הדאגות - מפרשת האפיואידים למימון הגדול - כ-18 מיליארד דולר. ברקע גם חוסר יכולת החברה לצמוח והסנטימנט השלילי המאוד חזק בתעשייה הגנרית - גם ויאטריס המתחרה הגדולה של טבע שנוצרה ממיזוג של תחום הגנריקה של פייזר עם מיילן מדוכאת ונסחרת במכפיל רווח עתידי של כ-3-4. גם לה אגב, יש חוב גדול.

המשקיעים גם חוששים אחרי שברבעון הראשון טבע אמנם עקפה את התחזיות בשורה העליונה - אבל פספסה בגדול בשורה התחתונה והמניה נפלה. החברה לא עדכנה את התחזיות באותו זמן והמשמעות היא שכדי שהיא תצליח לעמוד ביעדים - המשך השנה תצטרך להיות יותר טובה. האם טבע מסוגלת לכך?

החברה עצמה בטוחה שהיא במסלול הנכון לאחר שהמנכ"ל החדש ריצ'רד פרנסיס הציג יעדים ל-2027: מכירות של 2.5 מיליארד דולר לאוסטדו והגעה ל-600 אלף חולי סכיזופרניה עם UZEDY. במילים אחרות - טבע צופה צמיחה של 16% במכירות האוסטדו בשנה, שינבעו מ"התרחבויות באזורי מפתח גיאוגרפיים".

לקריאה נוספת לחצו כאן:

מניית טבע זולה, אבל כך גם כל התחום הגנריבהיבט של מכפיל רווח, טבע נסחרת במחיר אטרקטיבי - היא צפויה השנה להרוויח מעל 2.2 דולר למניה ובשנה הבאה 2.4 דולר למניה. מדובר במכפיל רווח נמוך מ-4, אטרקטיבי, אך צריך לזכור שמכפיל נמוך הוא גורף לתעשיית הגנרית - גם ויאטריס המתחרה הגדולה במכפיל כזה ושמדובר במכפיל נמוך במשך זמן ממושך. זה כבר כמה שנים שטבע נסחרת במכפיל כזה. הסיבה היא ככל הנראה החשש הגדול מהחוב, אבל אם פרנסיס יצליח להפחית את החוב לפי התוכנית, הרי שתוך שנתיים יהיה מדובר בסדר גודל של 15-16 מיליארד דולר וכשיסתכלו קדימה לשנתיים הבאות ידברו על חוב של 11-12 מיליארד דולר. זה כבר לא בשמיים. אז נכון זו דרך ארוכה, אבל חלקה הגדולה כבר נעשה - קאר שולץ ב-5 שנים הוריד את החוב ב-10 מיליארד דולר.

המוסדיים הישראליים חוזרים להאמין בטבע, בזמן שבעלת המניות הגדולה עד לאחרונה יצאה ממנה

מצד אחד - בעלי המניות הגדולים של טבע עד לא מזמן, קפיטל ריסרץ', שהחזיקה 10.25% מהמניות, לא מאמינה בכך ומכרה את כל מניות טבע שהיו לה - מאחזקה של 10% לאפס תמורת כמעט מיליארד דולר. מנגד, יש אחרים שמאמינים בחברה - מנורה, מגדל, הראל, הפניקס-אקסלנס וכלל מחזיקות יחדיו מעל 10% ממניות טבע. זה לא היה בעבר. כשטבע היתה "מניית העם" הגופים האלו החזיקו בנתח הרבה יותר קטן, כי אז היא היתה חברה של עשרות מיליארדים. אבל הם פועלים בצורה הגיונית - דווקא כשהיא מוכה ומדוכאת, הם מגדילים פוזיציה. הם מחזיקים גם בנכסים המנוהלים וגם בנוסטרו והם הגדילו פוזיציה מתחילת השנה.

חברות הביטוח הן הבולטות, אבל גם אצל הגופים המוסדיים האחרים יש במצטבר רכישות נטו במניית טבע. הרכישות האלו היו במקביל למכירות של Capital Research Global Investors במחירים של 7 עד 9 דולר. כיום המחיר הוא 7.5 דולר.

לצד הגופים המוסדיים יש גוף שמהמר בגדול על טבע - קרן הגידור ION של סטיבן לוי ויונתן הלף. הם עלו מתחילת השנה בפוזיציה מסכום של עשרות מיליונים בודדים לכ-250 מיליון דולר, שהם כרבע מהיקף קרן הגידור ION Asset Management. כרבע מהנכסים בטבע וכמעט כל הפוזיציה נוצרה בחודשים האחרונים - יש כאן הימור גדול ומדובר במנהלים ותיקים ומנוסים בשוק ההון, מנהלים אגב שהריחו את הצרות בבנקים האזוריים בארה"ב וגם בקרדיט סוויס והרוויחו מהחזקת פוזיציה גדולה על המניות האלו.

ION היא קרן גידור שנמצאת אצל גופים מוסדיים רבים, כך שבפועל הגופים המוסדיים מחזיקים במניות נוספות בטבע, מעבר להחזקה הישירה שלהם בטבע. אגב, ההחזקה השנייה בגודלה בקרן היא צ'ק פוינט עם כ-18% מהיקף התיק.

- 10.לרון 03/08/2023 08:07הגב לתגובה זויצר תשתית ראויה להמשך

- ללרון שלום 03/08/2023 09:36הגב לתגובה זוהרי טבע חולה במחלות סופניות שלא יאפשרו לה קיום בשנה עד שלוש שנים הקרובות.

- 9.לרון 03/08/2023 08:04הגב לתגובה זועזב מוקדם מידי,גם מנכ"לים נדרשים לסבלנות אותה לא הפגין במקרההזה,נו טוב REWARD ELSEWHERE

- תושב לואיזיאנה 03/08/2023 09:38הגב לתגובה זוהאם יכול לרשום ברוסית בבקשה.

- 8.אחד שיודע 02/08/2023 19:56הגב לתגובה זומיליארד שקל תוך שנתיים החברה בפיתוח ומחקר עצומים ,ויש משקיע אקטיביסט שעומד לרכוש סכום לא מבוטל ממניות החברה,סבלנות חברים לא וורן באפט

- 7.90 דולר..... (ל"ת)רפאל 02/08/2023 19:08הגב לתגובה זו

- 6.למי שאין סבלנות עד לאמצע שנת 2025 אז שהמכור 02/08/2023 15:38הגב לתגובה זולמי שאין סבלנות עד לאמצע שנת 2025 אז שהמכור

- לא רוצה להמכור. רוצה רק שורט. (ל"ת)ממבל 03/08/2023 09:40הגב לתגובה זו

- 5.רועי 02/08/2023 14:50הגב לתגובה זומי שלא ישקיע היום יבכה מחר

- dw 02/08/2023 16:17הגב לתגובה זואני מחזיק מניות טבע מזה כמה שנים ולצערי זה פוגע לי בתשואה כוללת של התיק. חבל אבל זה מה יש. לא כל יום צולפים עם אלקטריאון הווינרית. מקווה שבהמשך השנה המניה הכבדה תצליח לטפס לפחות לשער דו ספרתי. 8-9$ זה לגמרי מתסכל.

- 4.הפסיכיאטר 02/08/2023 14:27הגב לתגובה זוואתה הרי עם אגו יותר מנופח מזה! אנחנו שונאי סיכון ברווח (ממהרים למכור כשהרווח מתחיל לרדת) ושאוהבי סיכון בהפסד (לא מוכנים למכור עד שנגיע חזרה "לאיזון"). אל תרגיש אשם זה הטבע האנושי שמשטה בך

- 3.מאשה 02/08/2023 14:21הגב לתגובה זוטבע ב 70,s בראבו על הונאת המשקיעים. עונשים לא מקבלים - כסף מקבלים והרבה

- 2.אסף 02/08/2023 14:20הגב לתגובה זוהוא שאמרתי.. דוחו"ת טובים עם תחזית ואופק מצויינים.. מה, לא מגיעה לי מילה טובה..

- לאסף 03/08/2023 08:06הגב לתגובה זו"היכנסו" ,כמו שכתבת זה סינית למתחילים

- 1.מנית ישראהבלוף 02/08/2023 14:13הגב לתגובה זואני מופסד שנים כ 1800000 אלף , לא מכרתי , מחכה להגיע לאיזון , ולהגיד ביי, ביי

- dw 02/08/2023 16:15הגב לתגובה זואם מבקש להגיע לאיזון אז כדאי לקנות ברמות הללו ולמצע את מחיר הקניה שלך, שכן הסיכוי ש TEVA תגיע ל 7X הוא נמוך מאד מאד מאד.. לא אומר שאין לחלוטין סיכוי, אם יצליחו להשיק כמה תרופות אינובטיביות שמאד יצליחו, ויש כמה בפייפליין, אבל כדאי להוריד ציפיות. מה שכן זה שהנייר עדיין במחיר חד ספרתי זה משונה. מחזיק ולא ממליץ

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמחר בבורסה - האם המימושים ימשכו?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.

זרימת הכספים שלנו לבורסה לא תרד. מדי חודש זורמים מיליארדים. הגופים המוסדיים בבעיה - אין להם במה להשקיע, אז הם משקיעים באותו הדבר. ככל שהם משקיעים באותו דבר הם בעצם מנפחים את התיק שלהם - כי הם קונים את מה שיש להם ביקר יותר והערך של התיק עולה. תניחו שגוף מסוים החזיק ב-3% ממניית לאומי ב-42 שקלים לפני כשנה והוא הגדיל ל-4.5% ממניות הבנק רק שכעת המחיר הוא 69 שקלים. ההחזקה המקורית - ה-3%, זינקה בזכות הרכישות שלו ושל הגופים האחרים. אם נסתכל רחב יותר - מניות הבנקים מוחזקות בעיקר על ידי מוסדיים שקנו עוד והעלו את המניות. האם יש עם זה בעיה? כן, זה סוג של וויסות, אבל יש בזה רציונל כלכלי - מכפילי הרווח והשווים הכלכליים לא מנופחים מדי וגם - יש תחרות בין הגופים המוסדיים, זה לא עדר שמחזיק ב-65% ממניות הבנקים ופועל כראש אחד.

זה לו ויסות קלאסי, אבל עצם זרימת הכספים הגדולה היא ויסות טבעי, סוג של כרית ביטחון לשוק. הבעיה הגדולה של הזרמות כספים לא מרוסנות היא שבשלב מסוים זה מתנתק מערכים כלכליים, ובסוף - הכלכלה מנצחת.

ביום חמישי מניות הביטוח קרסו. בדקו מה זה יכול להיות. הבנו שזו בעיקר פניקה נקודתית, ממש לא היסטריה כוללת. השחקנים הגדולים בשוק יודעים ומבינים שמניות הביטוח במחיר גבוה מדי. הם מחזיקים בהם בכל זאת בכמות מאוד גדולה, כי זאת הסחורה שיש, וזאת סחורה "חמה". הם לא רוצים ללכת נגד המגמה כי ברגע שהם "ימצמצו" גם הקולגות בגופים אחרים ימצמצו וימכרו. אבל ברגע שיש ירידות הם אומרים את הדבר הבא - "אנחנו פחות מאמינים בערך של המניות האלו, אנחנו מאמינים במגמה החיובית. השוק כרגע מתהפך, אם המגמה משתנה, המשחק הופך להיות אולי משחק של 'ערכים' ולא מגמה, במשחק הזה אנחנו צריכים למכור, כי הערך עדיין גבוה".

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

במילים פשוטות - כל עוד הם רואים מסחר בסנטימנט חיובי ה בפנים. אם זה משתנה - הם חוזרים לבייסיק, מעריכים על אמת ואז התוצאה היא מכירה. אגב, הם לא חושבים שתהיה היסטריה מחר. אין דבר כזה בטוח, אף אחד לא יודע מה יהיה, אבל הם מזכירים שמניות הביטוח מאוד תנודתיות, בחמישי זה היה בעוצמה גדולה. הם לא שוללים שזה משחקי תשואות - גופים שמורידים ומעלים מניות כדי להתברג טוב יותר בביצועים השנתיים - זה לא רק לשפר את התשואות של עצמך, זה גם לפגוע בתשואות של אחרים. כן, כלפי חוץ כולם הוגנים והגונים, אבל בפנים, במיוחד בסוף שנה יש מלחמה ענקית על התשואות.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמחר בבורסה - האם המימושים ימשכו?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.

זרימת הכספים שלנו לבורסה לא תרד. מדי חודש זורמים מיליארדים. הגופים המוסדיים בבעיה - אין להם במה להשקיע, אז הם משקיעים באותו הדבר. ככל שהם משקיעים באותו דבר הם בעצם מנפחים את התיק שלהם - כי הם קונים את מה שיש להם ביקר יותר והערך של התיק עולה. תניחו שגוף מסוים החזיק ב-3% ממניית לאומי ב-42 שקלים לפני כשנה והוא הגדיל ל-4.5% ממניות הבנק רק שכעת המחיר הוא 69 שקלים. ההחזקה המקורית - ה-3%, זינקה בזכות הרכישות שלו ושל הגופים האחרים. אם נסתכל רחב יותר - מניות הבנקים מוחזקות בעיקר על ידי מוסדיים שקנו עוד והעלו את המניות. האם יש עם זה בעיה? כן, זה סוג של וויסות, אבל יש בזה רציונל כלכלי - מכפילי הרווח והשווים הכלכליים לא מנופחים מדי וגם - יש תחרות בין הגופים המוסדיים, זה לא עדר שמחזיק ב-65% ממניות הבנקים ופועל כראש אחד.

זה לו ויסות קלאסי, אבל עצם זרימת הכספים הגדולה היא ויסות טבעי, סוג של כרית ביטחון לשוק. הבעיה הגדולה של הזרמות כספים לא מרוסנות היא שבשלב מסוים זה מתנתק מערכים כלכליים, ובסוף - הכלכלה מנצחת.

ביום חמישי מניות הביטוח קרסו. בדקו מה זה יכול להיות. הבנו שזו בעיקר פניקה נקודתית, ממש לא היסטריה כוללת. השחקנים הגדולים בשוק יודעים ומבינים שמניות הביטוח במחיר גבוה מדי. הם מחזיקים בהם בכל זאת בכמות מאוד גדולה, כי זאת הסחורה שיש, וזאת סחורה "חמה". הם לא רוצים ללכת נגד המגמה כי ברגע שהם "ימצמצו" גם הקולגות בגופים אחרים ימצמצו וימכרו. אבל ברגע שיש ירידות הם אומרים את הדבר הבא - "אנחנו פחות מאמינים בערך של המניות האלו, אנחנו מאמינים במגמה החיובית. השוק כרגע מתהפך, אם המגמה משתנה, המשחק הופך להיות אולי משחק של 'ערכים' ולא מגמה, במשחק הזה אנחנו צריכים למכור, כי הערך עדיין גבוה".

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

במילים פשוטות - כל עוד הם רואים מסחר בסנטימנט חיובי ה בפנים. אם זה משתנה - הם חוזרים לבייסיק, מעריכים על אמת ואז התוצאה היא מכירה. אגב, הם לא חושבים שתהיה היסטריה מחר. אין דבר כזה בטוח, אף אחד לא יודע מה יהיה, אבל הם מזכירים שמניות הביטוח מאוד תנודתיות, בחמישי זה היה בעוצמה גדולה. הם לא שוללים שזה משחקי תשואות - גופים שמורידים ומעלים מניות כדי להתברג טוב יותר בביצועים השנתיים - זה לא רק לשפר את התשואות של עצמך, זה גם לפגוע בתשואות של אחרים. כן, כלפי חוץ כולם הוגנים והגונים, אבל בפנים, במיוחד בסוף שנה יש מלחמה ענקית על התשואות.