אחרי לווייתן, תור תמר: צפי ההכנסות השנה עלה 19% מהתחזית הקודמת; מה יקרה בשנים הבאות?

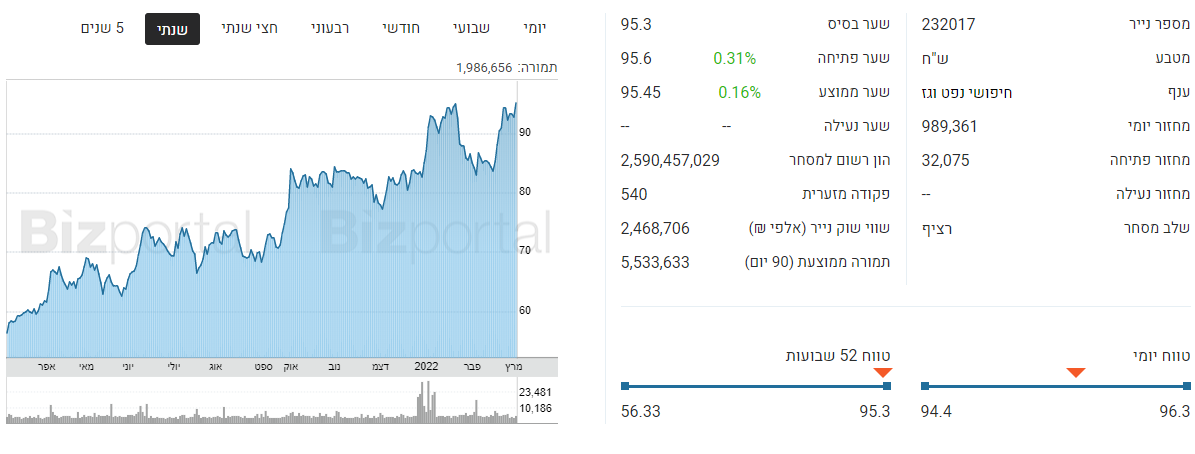

אחרי עדכון מעלה של התזרים החזוי של מאגר הגז לווייתן, עתה מגיע תורו של המתחרה הוותיק יותר תמר: השותפות במאגר ישראמקו יהש 0.99% (28.75%), תמר פטרוליום 1.92% (16.75%), מובאדלה (22%), שברון (25%), אלון גז (4%) ואוורסט תשתיות (3.5%) מדווחות כי מדוח המעריך הבלתי תלוי NSAI עולה שההכנסות הצפויות ממכירות הגז מהמאגר השנה תהיינה גבוהות בכ-19% מהדוח הקודם לפני שנה. זאת הודות להסכמים שחתמה ישראל מול מצרים וירדן שאפשרו להגדיל את הזרמת הגז ללקוחות שם, תיקונים לחוזים מול חברת החשמל ודליה אנרגיה, וכן העיכוב אצל המתחרה אנרג'יאן 1.06% עם מאגר כריש - שיפספס חלק מתקופת ביקושי השיא לחשמל בקיץ.

אלו חדשות טובות למאגר תמר, אם כי לא מרעישות. החדשות הטובות יותר הן שאם מתמחרים את מחירי האנרגיה החדשים לתוך המודל שלהן מקבלים ערך נוכחי הרבה יותר גבוה לשנים הבאות - משמע המשך גידול דרמטי בהכנסות גם בהמשך. מאגר תמר מספר גז בעיקר במחירים קבועים, אך יש לו רזרבות שיכולים להימכר במחירים עדכניים גבוהים יותר.

אקויטל 0.5% כהן פיתוח 2.18% נפטא 0.55%

ישראמקו צפויה להכניס השנה 472.8 מיליון דולר ממכירת גז טבעי. לאחר מס ושיעור היוון של 10%, מדובר ב-158.2 מיליון דולר. היקף עתודות הגז המוכחות והצפויות (2P) במאגר תמר לא השתנה (288 BCM - מיליארק מטר מעוקב) ואולם הכמויות שתימכרנה השנה תגדלנה, ומחיר המכירה יעלה.

- ירידה של 16.6% בתגמולי הגז הטבעי והמחצבים

- אנרג'יאן עם עלייה של 24% ברווח הנקי, למרות ההשבתה הזמנית ביוני

- המלצת המערכת: כל הכותרות 24/7

זאת בשל משתנים נוספים שפועלים לטובתם לעת עתה (לפי הנתונים עליהם מתבסס המעריך הבלתי תלוי), כמו מחירי הנפט (וזאת עוד לפני ההשפעה של מלחמת רוסיה-אוקראינה), שער השקל-דולר הצפוי, האינפלציה החזויה בארצות הברית ועוד - חלקם רלוונטיים לא רק לשנה אלא גם לשנים הבאות.

כך, הונחה אינפלציה של 2.4% בארצות הברית השנה ושל 2% החל מהשנה הבאה, מחיר ממוצע של כ-76 דולר לחבית ברנט השנה, 69 דולר בשנה הבאה ומשם עלייה הדרגתית עד למחיר חבית קבוע של כ-86 דולר לחבית החל מ-2031 ועד לתום תקופת התזרים.

- השותפות במאגר אפרודיטה יוצאות ל-FEED בהיקף של 106 מיליון דולר, לקראת FID ב-2027

- דוח BDO: לישראל יש עתודות גז עד שנת 2062 לפחות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- דוח BDO: לישראל יש עתודות גז עד שנת 2062 לפחות

עוד רכיב שהביא לגידול בתזרים הצפוי, לפחות בטווח הזמן הקצר, הוא נוסחת מחיר החשמל בישראל, שבה הפחם עדיין מהווה קרוב לרבע מהעלות הכוללת ליצרן (השיעור והתלות בפחם עתיד לרדת בשנים הקרובות). מחירי הפחם הוכפלו בשנה החולפת, עלות הייצור בהתבסס עליו עלתה - והיא גם משמשת נקודת ייחוס למפיקות הגז הטבעי. יצוין כי בתזרים המהוון לא נלקח בחשבון תשלום אפשרי של היטל בגובה 75% מהסכומים שבמחלוקת עם רשויות המס בקשר למס ששניסקי.

ראוי לציין כי דוח העתודות מתבסס על צפי לתחילת הפקה מסחרית במאגר המתחרה כריש ברבעון הרביעי של השנה. המפתח כאן הוא במלה "מסחרית". באנרג'יאן, בעלת המאגר, לא סיפקו הערכות למשקיעים באשר לתחילת הפקה מסחרית, אלא רק ל"תחילת הפקה", שצפויה לרבעון השלישי. על פניו, ייתכן ששותפות תמר ואנרג'יאן רואים את הדברים עין בעין - פשוט באנרג'יאן לא התייחסו לכך כאמור.

- 4.אזרח פשוט . 03/03/2022 14:22הגב לתגובה זואיך עם ישראל כולל פשוטי העם ולא רק הטייקונים עשויים להנות מכל הטוב הזה כשיוקר המחייה סוגר עליו וחונק אותו מכל הכוונים ?

- לחיק 03/03/2022 19:27הגב לתגובה זואו שתלך לעבוד

- 3.ישראמקו זו מניית מיבצר (ל"ת)תל1ק 03/03/2022 13:42הגב לתגובה זו

- לישראמקו יש תזרים שלילי (ל"ת)mike1 03/03/2022 15:00הגב לתגובה זו

- חי 03/03/2022 19:28היה הפרשה חשבונאית

- 2.חיישין 03/03/2022 13:37הגב לתגובה זוההיוון לא נחשב אחרי סמום שנת המס

- 1.mike1 03/03/2022 12:45הגב לתגובה זומההון העצמי 0.8 וגם מכפיל הרווח נמוך

- ארז מואירו 04/03/2022 00:10הגב לתגובה זואני אקנה כשתרד מתחת לתשע... עכשיו קצת באופוריה

- לחימי 03/03/2022 13:38הגב לתגובה זוזה לא משחק .ולכן רק ישראמקו

- 3ממיליארד חוב (ל"ת)חובות 03/03/2022 19:28

מניית הנפט והגז ש-UBS ממליצים עליה

כשמחירי הנפט יורדים, חשוב להסתכל על עלות ההפקה - החברות עם עלות הפקה נמוכה, ייפגעו פחות וירוויחו יותר; על החברה שפועלת בארץ והעתיד שלה הוא בגיאנה

מחיר הנפט מסוג ברנט צנח מכ-73 דולר לפני שנה לרמה של כ-63 דולר - ירידה של כ-14%. זו ירידה שאמורה להיות מכה קשה למניות הנפט. עם זאת, שברון הצליחה להפיק השנה תשואה חיובית קטנה, עובדה המעידה על אופן שונה שבו השוק מתמחר את נכסיה ואת יכולתה לייצר תזרים גם בסביבה מאתגרת. שברון פועלת גם בישראל עם החזקות במאגרי הגז, אבל נראה שהעתיד שלה מצא בגיאנה

ב-UBS מתארים את שברון כמובילה בתחום האפסטרים (חיפוש והפקה). האנליסטים מסבירים שהשוק מתמחר לא רק את מחיר החבית, אלא גם את מלאי הרזרבות, עלויות ההפקה וקצב יצירת המזומנים לטווח ארוך. הם ממליצים על המניה כמועדפת בסקטור וסבורים שהיא צריכה להיסחר בפרמיה על הסקטור מכיוון שהיא עם נכסים איכותיים שמייצרים תזרים חופשי יציב גם בסביבת מחירים נמוכה.

למה ירידת מחירי הנפט לא שוברת את שברון

ירידת מחירי הנפט פוגעת בכל היצרנים, אך בעוצמות שונות. פרמטרים כמו איכות מאגרי ההפקה ועלות הפקה לחבית קובעים את גובה הפגיעה. ככל שהנכסים זולים יותר להפקה (ככל שעלות ההפקה לחבית נפט נמוכה יותר), כך החברה יכולה להמשיך להרוויח, או לפחות לשמור על תזרים חיובי, גם כשהברנט יורד לאזור ה-60 דולר.

שברון נתפסת כחברה שמצליחה לאזן בין מחזוריות הנפט לבין ניהול הון ממושמע, תוך שמירה על תזרים לבעלי המניות גם בתקופות קשות. מניות נפט לא נעות אחד לאחד מול מחיר החבית – יש השפעה של ציפיות עתידיות, החלטות השקעה בפרויקטים, רכישות ומכירות נכסים, ותמחור סיכונים רגולטוריים וגיאופוליטיים. החלטות ההשקעה של שברון בגיאנה משפיעות באופן משמעותי על תפיסת המשקיעים.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- לידיעת המשקיעים בשותפויות הגז - שברון צופה ירידת מחירים לקראת סוף העשור

- המלצת המערכת: כל הכותרות 24/7

רכישת הס והמאגר בגיאנה: הקלף המנצח

נקודת המפנה בסיפור שברון היא רכישת הס, מהלך שהביא חשיפה לרזרבות נפט משמעותיות בגיאנה. אזור זה הפך בשנים האחרונות לאחד ממוקדי ההפקה המעניינים בעולם הודות לשילוב של מאגרים גדולים ועלויות הפקה תחרותיות.

מניית הנפט והגז ש-UBS ממליצים עליה

כשמחירי הנפט יורדים, חשוב להסתכל על עלות ההפקה - החברות עם עלות הפקה נמוכה, ייפגעו פחות וירוויחו יותר; על החברה שפועלת בארץ והעתיד שלה הוא בגיאנה

מחיר הנפט מסוג ברנט צנח מכ-73 דולר לפני שנה לרמה של כ-63 דולר - ירידה של כ-14%. זו ירידה שאמורה להיות מכה קשה למניות הנפט. עם זאת, שברון הצליחה להפיק השנה תשואה חיובית קטנה, עובדה המעידה על אופן שונה שבו השוק מתמחר את נכסיה ואת יכולתה לייצר תזרים גם בסביבה מאתגרת. שברון פועלת גם בישראל עם החזקות במאגרי הגז, אבל נראה שהעתיד שלה מצא בגיאנה

ב-UBS מתארים את שברון כמובילה בתחום האפסטרים (חיפוש והפקה). האנליסטים מסבירים שהשוק מתמחר לא רק את מחיר החבית, אלא גם את מלאי הרזרבות, עלויות ההפקה וקצב יצירת המזומנים לטווח ארוך. הם ממליצים על המניה כמועדפת בסקטור וסבורים שהיא צריכה להיסחר בפרמיה על הסקטור מכיוון שהיא עם נכסים איכותיים שמייצרים תזרים חופשי יציב גם בסביבת מחירים נמוכה.

למה ירידת מחירי הנפט לא שוברת את שברון

ירידת מחירי הנפט פוגעת בכל היצרנים, אך בעוצמות שונות. פרמטרים כמו איכות מאגרי ההפקה ועלות הפקה לחבית קובעים את גובה הפגיעה. ככל שהנכסים זולים יותר להפקה (ככל שעלות ההפקה לחבית נפט נמוכה יותר), כך החברה יכולה להמשיך להרוויח, או לפחות לשמור על תזרים חיובי, גם כשהברנט יורד לאזור ה-60 דולר.

שברון נתפסת כחברה שמצליחה לאזן בין מחזוריות הנפט לבין ניהול הון ממושמע, תוך שמירה על תזרים לבעלי המניות גם בתקופות קשות. מניות נפט לא נעות אחד לאחד מול מחיר החבית – יש השפעה של ציפיות עתידיות, החלטות השקעה בפרויקטים, רכישות ומכירות נכסים, ותמחור סיכונים רגולטוריים וגיאופוליטיים. החלטות ההשקעה של שברון בגיאנה משפיעות באופן משמעותי על תפיסת המשקיעים.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- לידיעת המשקיעים בשותפויות הגז - שברון צופה ירידת מחירים לקראת סוף העשור

- המלצת המערכת: כל הכותרות 24/7

רכישת הס והמאגר בגיאנה: הקלף המנצח

נקודת המפנה בסיפור שברון היא רכישת הס, מהלך שהביא חשיפה לרזרבות נפט משמעותיות בגיאנה. אזור זה הפך בשנים האחרונות לאחד ממוקדי ההפקה המעניינים בעולם הודות לשילוב של מאגרים גדולים ועלויות הפקה תחרותיות.