ישראל קנדה במשא ומתן לרכישת מלונות בראון ב-200 מיליון שקל

ברק רוזן ואסי טוכמאייר הודיעו היום כי ישראל קנדה ישראל קנדה -1.2% בה שולטים רוזן וטוכמאייר מנהלת משא ומתן לרכישת 100% ממלונות בראון ב-200 מיליון שקל. השניים מתכננים לרכוש את החברה באמצעות זרוע המלונאות שלהם.

ישראל קנדה דיווחה היום לבורסה כמתחייב על המגעים. לפי הדיווח טרם נחתם הסכם עקרונות או הסכם מחייב בין הצדדים ואין ביכולתה של החברה להעריך את סיכויי הצלחת המו"מ האמור.

מלונות בראון שבשליטת ניר ויצמן ליאון אביגד והכשרה לביטוח מונה 41 מלונות בישראל יוון ובקרואטיה.

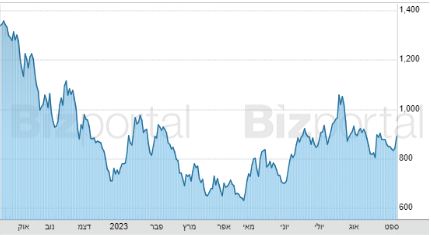

מניית ישראל קנדה נסחרת במחיר של 8.87 שקל, שווי השוק שלה עומד על 2.6 מיליארד שקל, והיא רשמה ירידה של 35% ב-12 החודשים האחרונים.

ירידה של 35% ב-12 החודשים האחרונים. מניית ישראל קנדה

מהלכים רבים

בשבוע שעבר חשפנו בביזפורטל כי ברק רוזן ואסי טוכמאייר מתכננים עוד מהלך מעניין - הם לוקחים חברה נוספת שבשליטתם, שהיא בעצם חברת החזקות בשתי חברות ביומד ואין לה פעילות אמיתית, ורוצים ליצוק לתוכה פעילות. מדובר על די אן איי (DNA) די.אן.איי קבוצה . רוזן וטואמאייר רוצים לשנות כיוון ולהפוך את החברה לזרוע הדיור המוגן שלהם ולהכניס לתוכה את חברת הדיור המוגן כפר שמריהו שנמצאת בשליטתם (80%) של רוזן וטוכמאייר.- האם ברק רוזן יזרים עשרות מיליונים ל-DNA? תהפוך לזרוע הדיור המוגן של ישראל קנדה

- רשות ני"ע צריכה לבדוק: השלד אביב ארלון משלים זינוק ענק; מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

על פי המהלך שמתגבש כעת, רוזן וטוכמאייר יחליפו את המניות שלהם בדי אן איי (40%) במניות של ישראל קנדה שבה שולטים השנייפ.הם צפויים להשאיר את הכסף בתוך די אן איי - כלומר הזרמה של עשרות מיליוני שקלים בפועל, וכי די אן איי תהפוך לחברה בת ציבורית (80%) של חברת הנדל"ן ישראל קנדה.

חברת כפר שמריהו רכשה במרץ 2022 נכס בכפר שמריהו בשטח של 8.4 דונם תמורת 129 מיליון שקל והיא משפצת אותו בשנה האחרונה - כאשר השיפוץ צפוי להסתיים במהלך הרבעון הרביעי, פחות או יותר במקביל להשלמת המהלך של רוזן וטכמאייר בדי אן איי שצפוי להתבצע עד אוקטובר השנה.

לדי אן איי יש בקופה 67 מיליון שקל, אין לה הוצאות משמעותיות למעט דמי ניהול והיא מחזיקה כאמור בשתי חברות ביומד - החזקה של 43% בחברת הציוד הרפואי ביממד, שנותנת לה דיבידנדים (האחרון בגובה של 1.3 מיליון שקל) וכן החזקה של 13% בחברת אנטרה ביו, שמקרטעת בנאסד"ק ולא עומדת בשווי המינימאלי למניה (לפחות 1 דולר). די אן איי נסחרת לפי שווי של 92 מיליון שקל, אחרי שהיא קופצת היום ב-8%.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

נציין כי רוזן וטוכמאייר ביצעו כבר מהלך מעניין בחברה אחרת שנמצאת בשליטתם - הם הפכו את השלד אביב ארלון לזרוע נדל"ן באנגליה (וגרמניה) שלהם - אבל עדיין לא דרך ישראל קנדה. השם של החברה הפך ל'קנדה גלובל' והשלד זינק משווי של מיליוני שקלים בודדים ל-130 מיליון שקל. היום המניה מזנקת גם היא ב-19%, מן הסתם בעקבות מחשבה דומה של בעלי המניות שאולי רוזן וטוכמאייר (שמחזיקים שם ב-80%) יבצעו מהלך דומה גם שם. נכון לעכשיו, לקנדה גלובל יש 3 נכסים בלונדון, היא בדרך לרכוש 25% בנכס נוסף וטרם החלה פעילות בגרמניה, אבל זה בתכנון.

- 8.דני ערוסי 10/09/2023 10:22הגב לתגובה זוחוב אדיר של מיליארדים ב"פריים פלוס משהו" - דימום מימוני

- 7.רוני 09/09/2023 22:26הגב לתגובה זוכל המלכלכים אולי מלכלך אחד נובע מתוך צרות עין להצלחתם איזה קריסה ואיזה שטויות גם קנדה גלובל תמריץ וגםמאידי אן אבל יש שמתוך קנאה מלכלכים העם הזה סובל מחוסר פקגון

- 6.מינוף יתר 08/09/2023 21:57הגב לתגובה זואצל החברה האלה... 200 מיליון ל41 מלונות כל מלון בלירה?

- 5.בובי 08/09/2023 15:10הגב לתגובה זושמכורים להימורים ולקומבינות. שומר נפשו ירחק. אגב עם בראון שווה 200 מיליון כמה שווה כיום קנדה ישראל מלונאות ..? אולי 100

- 4.סמי 08/09/2023 13:52הגב לתגובה זומה שלא מונע המשך יח"צ ופטנטים פיננסיים.

- 3.מקפיצים מחיר עי מכירה לעצמם... (ל"ת)הגולש 07/09/2023 23:57הגב לתגובה זו

- 2.אני 07/09/2023 18:29הגב לתגובה זו...לבלבל את האויב לפני קריסה אפשרית.

- 1.עושים כסף מאוויר , ותמונות (ל"ת)רועי 07/09/2023 16:28הגב לתגובה זו

- לרון 07/09/2023 17:45הגב לתגובה זושאמנם על פניו זה נראה כך,אך אני לא הייתי מזלזל,אומץ לא חסר לשניים,לא המלצה