קרנות נאמנות בינואר: הכספיות גייסו עוד 5.1 מיליארד, המסורתיות פדו 2.5 מיליארד שקל

אלטשולר צפוי לבלוט בצמרת אבל החוסכים שפודים את הכסף בהתאם לרוח לא נהנו מזה. המזל - בחודש ינואר הם לא ברחו בהמוניהם; למדריך קרנות כספיות - ומדוע מנהלי הכספים הקפיצו את דמי הניהול בקרנות הכספיות?

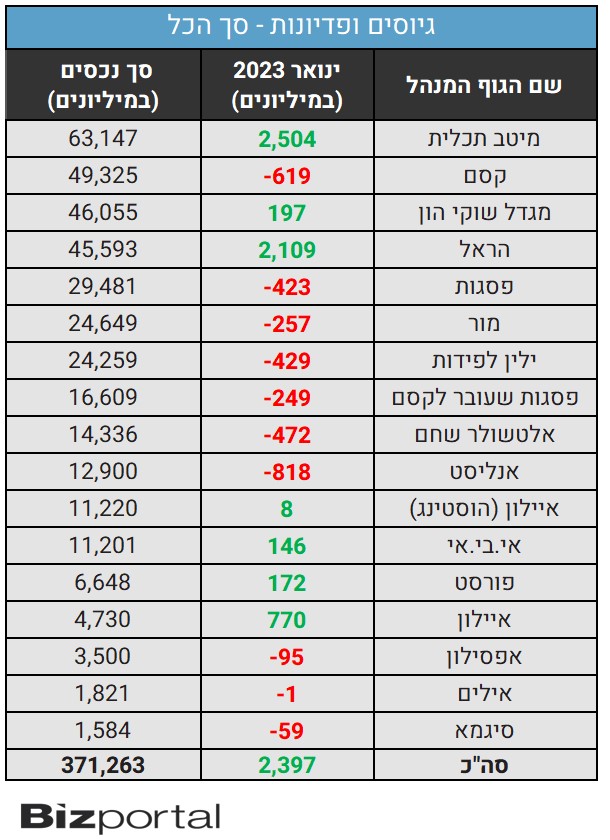

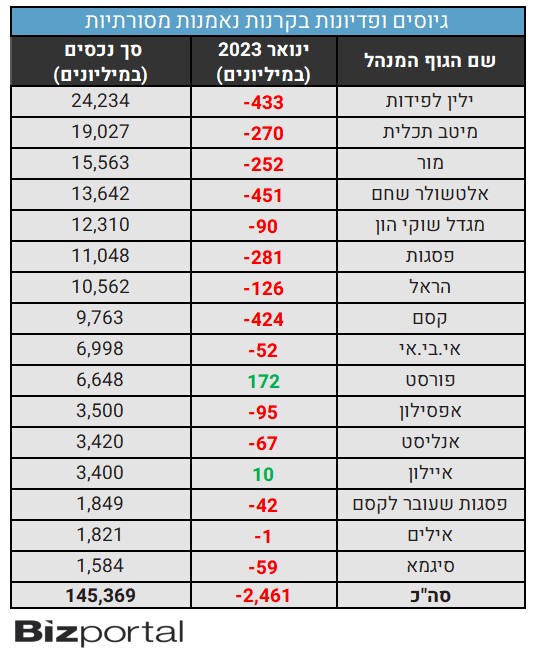

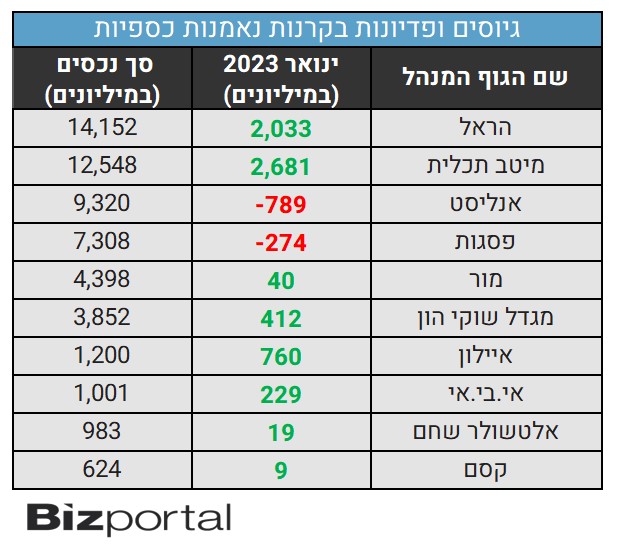

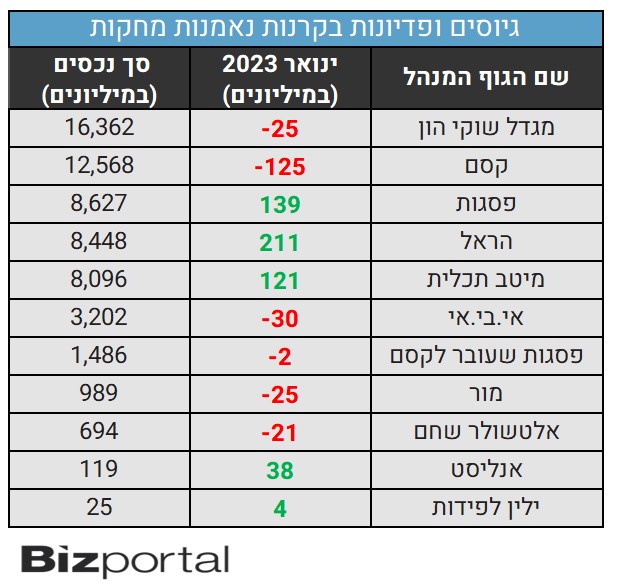

אחרי שנה לא פשוטה ב-2022, כאשר התעשייה המסורתית פדתה 27 מיליארד שקל, ומנגד הקרנות הכספיות גייסו 33 מיליארד שקל, נדמה שהמגמה ממשיכה לתוך שנת 2023. בחודש ינואר הקרנות המסורתיות פדו עוד 2.5 מיליארד שקל, כשמנגד הקרנות הכספיות גייסו 5.1 מיליארד שקל. השאלה מתי ייעצרו הפידיונות בתעשייה המסורתית. זה יקרה מן הסתם אחרי שהשווקים יעלו.

הציבור יחזור לקרנות המסורתיות אחרי שהשווקים יעלו, ופה הבעיה - הניסיון לתזמן את השוק נדון לכישלון מראש: אי אפשר לדעת מתי השווקים יעלו ומתי הם יירדו. הנה, רק בחודש האחרון יש גופי השקעות מאוד רציניים בעולם, מנהלי נכסים, בנקים גדולים, שחששו שהשוק הולך ליפול ב-20%, הזהירו, אמרו שכדאי להוציא כסף לפני נפילות, אבל הם טעו. לחודש ינואר היו תוכניות משלו: השווקים בעולם דווקא זינקו - והקרנות המנייתיות צפויות לרשום תשואה של 4.3% בממוצע. מדד הנאסד"ק קפץ ב-11%, ה-S&P500 עלה ב-6.2%, הדאקס הגרמני טיפס ב-9% והניקיי היפני ב-5% (בארץ השווקים דווקא לא עלו).

הניסיון לתזמן את השוק נכשל, אבל הציבור פודה את הכסף כשהוא חושש מנפילות ומנגד חוזר לשוק אחרי שהשווקים עולים. הציבור מפסיד פעמיים אבל עושה את הטעות הזו שוב ושוב. הנה עוד דוגמה - כפי שהערכנו בביזפורטל לפני שבוע, אלטשולר שחם צפוי להיות גבוה בצמרת התשואות בחודש ינואר (בזכות העליות בשווקים בחו"ל), אבל החוסכים שפדו לא נהנו מזה. הם ספגו את ההפסדים אבל לא נהנים בעליות. גם בוועידת ההשקעות של ישראל המומחים אמרו שחבל על הניסיון לתזמן את השוק. זה פשוט לא עובד. אז האם לא חבל על הניסיון? האם לא עדיף לוותר על הרצון להיות 'יותר טוב מכולם' - כשזה בדרך כלל מוביל לתוצאות פחות טובות - ופשוט לתת לשווקים לעשות את שלהם, כשהתוחלת בחיסכון לטווח ארוך היא חיובית?

קרנות הנאמנות המסורתיות נחשבות כחיסכון לטווח קצר, אבל זה לא אומר שצריך להתייחס אליהן ככאלה. אפשר לחסוך גם לטווחים ארוכים יותר. בכל מקרה, באיילון - שרכשו את הקרנות של א.ד רוטשילד - סבורים שהעלאות הריבית במשק קרובות למיצוי ומעריכים כי השווקים יעלו בשנת 2023 (הנה בחודש ינואר הם צדקו). אם זה יקרה, הם מקווים, הכסף יתחיל לזרום בחזרה לתעשייה המסורתית (לראיון המלא - לחצו כאן)

- מליסרון בתחזית חיובית ל-2025: ה-FFO יגדל ל-1.27 מיליון שקל

- IBI קוואליטי נכנסת לתחום המשכנתאות הארוכות

- המלצת המערכת: כל הכותרות 24/7

בינתיים, הקרנות הכספיות נהנות מכך והן המגייסות הגדולות של 2022, ובינתיים גם של חודש ינואר 2023. בשנה שעברה איבדה התעשייה 9% מנכסיה (כ-35 מיליארדי שקלים), אבל בחודש ינואר היקף הכספים המנוהל גדל ב-6 מיליארד שקל. הסיבה היא העליות בשווקים.

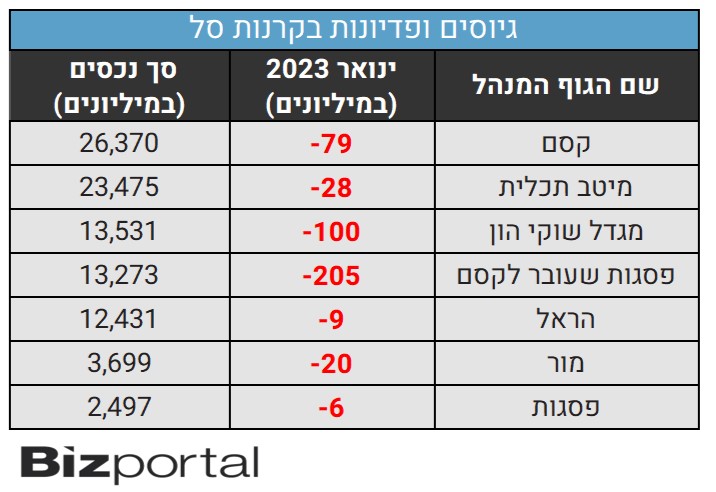

הנה הגיוסים והפידיונות בחודש ינואר 2023:

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מחר בבורסה - האם המימושים ימשכו?

התעשייה הפאסיבית:

למדור קרנות נאמנות של ביזפורטל

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמחר בבורסה - האם המימושים ימשכו?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.

זרימת הכספים שלנו לבורסה לא תרד. מדי חודש זורמים מיליארדים. הגופים המוסדיים בבעיה - אין להם במה להשקיע, אז הם משקיעים באותו הדבר. ככל שהם משקיעים באותו דבר הם בעצם מנפחים את התיק שלהם - כי הם קונים את מה שיש להם ביקר יותר והערך של התיק עולה. תניחו שגוף מסוים החזיק ב-3% ממניית לאומי ב-42 שקלים לפני כשנה והוא הגדיל ל-4.5% ממניות הבנק רק שכעת המחיר הוא 69 שקלים. ההחזקה המקורית - ה-3%, זינקה בזכות הרכישות שלו ושל הגופים האחרים. אם נסתכל רחב יותר - מניות הבנקים מוחזקות בעיקר על ידי מוסדיים שקנו עוד והעלו את המניות. האם יש עם זה בעיה? כן, זה סוג של וויסות, אבל יש בזה רציונל כלכלי - מכפילי הרווח והשווים הכלכליים לא מנופחים מדי וגם - יש תחרות בין הגופים המוסדיים, זה לא עדר שמחזיק ב-65% ממניות הבנקים ופועל כראש אחד.

זה לו ויסות קלאסי, אבל עצם זרימת הכספים הגדולה היא ויסות טבעי, סוג של כרית ביטחון לשוק. הבעיה הגדולה של הזרמות כספים לא מרוסנות היא שבשלב מסוים זה מתנתק מערכים כלכליים, ובסוף - הכלכלה מנצחת.

ביום חמישי מניות הביטוח קרסו. בדקו מה זה יכול להיות. הבנו שזו בעיקר פניקה נקודתית, ממש לא היסטריה כוללת. השחקנים הגדולים בשוק יודעים ומבינים שמניות הביטוח במחיר גבוה מדי. הם מחזיקים בהם בכל זאת בכמות מאוד גדולה, כי זאת הסחורה שיש, וזאת סחורה "חמה". הם לא רוצים ללכת נגד המגמה כי ברגע שהם "ימצמצו" גם הקולגות בגופים אחרים ימצמצו וימכרו. אבל ברגע שיש ירידות הם אומרים את הדבר הבא - "אנחנו פחות מאמינים בערך של המניות האלו, אנחנו מאמינים במגמה החיובית. השוק כרגע מתהפך, אם המגמה משתנה, המשחק הופך להיות אולי משחק של 'ערכים' ולא מגמה, במשחק הזה אנחנו צריכים למכור, כי הערך עדיין גבוה".

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

במילים פשוטות - כל עוד הם רואים מסחר בסנטימנט חיובי ה בפנים. אם זה משתנה - הם חוזרים לבייסיק, מעריכים על אמת ואז התוצאה היא מכירה. אגב, הם לא חושבים שתהיה היסטריה מחר. אין דבר כזה בטוח, אף אחד לא יודע מה יהיה, אבל הם מזכירים שמניות הביטוח מאוד תנודתיות, בחמישי זה היה בעוצמה גדולה. הם לא שוללים שזה משחקי תשואות - גופים שמורידים ומעלים מניות כדי להתברג טוב יותר בביצועים השנתיים - זה לא רק לשפר את התשואות של עצמך, זה גם לפגוע בתשואות של אחרים. כן, כלפי חוץ כולם הוגנים והגונים, אבל בפנים, במיוחד בסוף שנה יש מלחמה ענקית על התשואות.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמחר בבורסה - האם המימושים ימשכו?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.

זרימת הכספים שלנו לבורסה לא תרד. מדי חודש זורמים מיליארדים. הגופים המוסדיים בבעיה - אין להם במה להשקיע, אז הם משקיעים באותו הדבר. ככל שהם משקיעים באותו דבר הם בעצם מנפחים את התיק שלהם - כי הם קונים את מה שיש להם ביקר יותר והערך של התיק עולה. תניחו שגוף מסוים החזיק ב-3% ממניית לאומי ב-42 שקלים לפני כשנה והוא הגדיל ל-4.5% ממניות הבנק רק שכעת המחיר הוא 69 שקלים. ההחזקה המקורית - ה-3%, זינקה בזכות הרכישות שלו ושל הגופים האחרים. אם נסתכל רחב יותר - מניות הבנקים מוחזקות בעיקר על ידי מוסדיים שקנו עוד והעלו את המניות. האם יש עם זה בעיה? כן, זה סוג של וויסות, אבל יש בזה רציונל כלכלי - מכפילי הרווח והשווים הכלכליים לא מנופחים מדי וגם - יש תחרות בין הגופים המוסדיים, זה לא עדר שמחזיק ב-65% ממניות הבנקים ופועל כראש אחד.

זה לו ויסות קלאסי, אבל עצם זרימת הכספים הגדולה היא ויסות טבעי, סוג של כרית ביטחון לשוק. הבעיה הגדולה של הזרמות כספים לא מרוסנות היא שבשלב מסוים זה מתנתק מערכים כלכליים, ובסוף - הכלכלה מנצחת.

ביום חמישי מניות הביטוח קרסו. בדקו מה זה יכול להיות. הבנו שזו בעיקר פניקה נקודתית, ממש לא היסטריה כוללת. השחקנים הגדולים בשוק יודעים ומבינים שמניות הביטוח במחיר גבוה מדי. הם מחזיקים בהם בכל זאת בכמות מאוד גדולה, כי זאת הסחורה שיש, וזאת סחורה "חמה". הם לא רוצים ללכת נגד המגמה כי ברגע שהם "ימצמצו" גם הקולגות בגופים אחרים ימצמצו וימכרו. אבל ברגע שיש ירידות הם אומרים את הדבר הבא - "אנחנו פחות מאמינים בערך של המניות האלו, אנחנו מאמינים במגמה החיובית. השוק כרגע מתהפך, אם המגמה משתנה, המשחק הופך להיות אולי משחק של 'ערכים' ולא מגמה, במשחק הזה אנחנו צריכים למכור, כי הערך עדיין גבוה".

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

במילים פשוטות - כל עוד הם רואים מסחר בסנטימנט חיובי ה בפנים. אם זה משתנה - הם חוזרים לבייסיק, מעריכים על אמת ואז התוצאה היא מכירה. אגב, הם לא חושבים שתהיה היסטריה מחר. אין דבר כזה בטוח, אף אחד לא יודע מה יהיה, אבל הם מזכירים שמניות הביטוח מאוד תנודתיות, בחמישי זה היה בעוצמה גדולה. הם לא שוללים שזה משחקי תשואות - גופים שמורידים ומעלים מניות כדי להתברג טוב יותר בביצועים השנתיים - זה לא רק לשפר את התשואות של עצמך, זה גם לפגוע בתשואות של אחרים. כן, כלפי חוץ כולם הוגנים והגונים, אבל בפנים, במיוחד בסוף שנה יש מלחמה ענקית על התשואות.