רחוק יותר מהעלאת הריבית = זול יותר: גיוסי החוב העצומים של הבנקים

בעוד שהמסחר אתמול בוול סטריט נפתח בירידות שערים, דברי יו"ר הפד ג'רום פאואל בנאום כניסתו לקדנציה השניה בתפקיד הצליח להרגיע אותו, והמדדים סגרו בעליות. האיתותים מהפד משפיעים על כל השווקים במערב, ולקראת סוף 2021 ההתבטאויות על הכוונה להאיץ את קצב צמצום ההרחבה הכמותית והעלאת ריבית (3 פעמים השנה, עוד 3 פעמים בשנה הבאה) הביאו לחשש בשוק המניות. בשביל הבנקים בישראל הייתה זו קריאת התעוררות, לנצל את חלון הזמן ולגייס כספים לפני שהחששות גוברים ועלויות החוב (קרי הריביות) יעלו גם כן. את נתוני גיוסי האג"ח הקונצרני בארץ ברבעון האחרון של 2021 דחפו הבנקים הישראלים מעלה (מה שהשפיע על השנה כולה). לאומי 1.8% כבר גייס 2.3 מיליארד שקל בנובמבר – והנה עכשיו הוא עושה זאת שוב עם גיוס של 3.2 מיליארד שקל בדמות הרחבת שתי סדרות אג"ח קיימות שלו (179 ו-182).

מחד, הבנקים אמורים להינות דווקא מעליית ריבית בנק ישראל, לכשתעשה בהמשך להעלאות בפד, שכן זה אומר שתוכל לגבות ריביות גבוהות יותר מהלקוחות על ההלוואות. הצד השני של המשוואה הוא שגם כלווה, בגיוסי האג"ח שהן ענייננו כאן, הריביות עולות – שכן ריבית בנק ישראל משפיעה על הריביות באג"ח הממשלתי, וישנו מרווח בינו לבין אג"ח קונצרני בכללותן, הגם שהבנקים נחשבים מהלווים הבטוחים יותר.

הערכות הכלכלנים בארץ מניחות שלא נמהר להעלות את הריבית ישר אחרי הפד, ויתכן שנמתין לשתי העלאות טרם בבנק ישראל יעלו את הריבית. ועדיין, ככל שמתרחקים מהמועד הזה, כך יותר קל לבנקים לגייס בריביות נמוכות, שכן על פניו הסנטימנט חיובי יותר (הדבר קשור גם בתחזיות כלכליות שמשתנות תדיר, בטח כשהקורונה בתמונה). כלומר, גם אם עכשיו או בעוד חצי שנה ריבית בנק ישראל עדיין תיוותר ברמה של 0.1% - מוטב לבנקים לגייס כבר עכשיו.

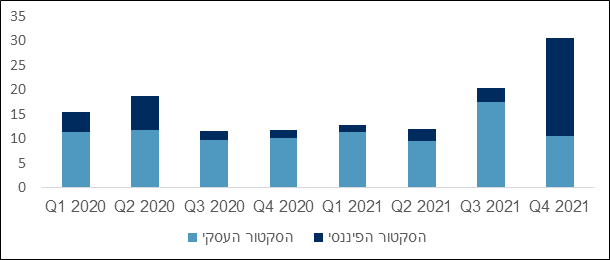

החששות בשוק גוברים, והמערכת הפיננסית הסתערה על גיוסי האג"ח בסוף 2021

מקור: דוח S&P מעלות על בסיס נתוני הבורסה בת"א

איך נראות הריביות על בסדרות האמורות של לאומי? בסדרה 79 הצמודה למדד, לתקופה של 3.5 שנים, נקבעה במכרז המוסדי תשואה נטו שלילית (משמע המלווים מקבלים בסוף התקופה פחות כסף משהלוו לבנק, שכן האינפלציה – 2.5% בדצמבר – שוחקת את ערך הכסף ומכאן את ההחזר למלווים), המשקפת מרווח של 0.69%. סדרה 182 לתקופה של 6 שנים עם תשואה נטו שלילית של 1.04% המשקפת מרווח של 0.79%. אג"ח 183 של לאומי מנובמבר נסחר בשוק לפי תשואה נטו שלילית של 0.78%. הריבית הנקובה בו היא 0.1% והוא גם כן צמוד למדד המחירים לצרכן.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- הקרנות הסולידיות המנצחות של 2025, ואחת מעל כולן

- המלצת המערכת: כל הכותרות 24/7

"שני שליש מגיוסי האג"ח הקונצרני ב-2021 נעשו במחצית השנייה, כאשר פעילות שיא של הנפקות בוצעה ברבעון הרביעי - 30 מיליארד שקל, המהווים כ-40% מסך היקף ההנפקות השנה וכוללים בעיקר אג"ח שהונפק על ידי הבנקים", צוין בסקירה של חברת S&P מעלות. כ-45% מהיקף ההנפקות בשוק הקונצרני בוצעו על ידי עשרה מנפיקים, ובחמישייה הראשונה ניצבים ארבעת הבנקים הגדולים בישראל – הפועלים, לאומי, דיסקונט ומזרחי.

הנפקות האג"ח הקונצרני הגדולות ב-2021: הבנקים בחמישייה הראשונה

מקור: דוח S&P מעלות על בסיס נתוני הבורסה בת"א

פועלים 2.25% לקח מדיסקונט בהפרש של שבוע את תואר גיוס החוב הגדול ביותר בשוק המקומי, עם היקף של כ-5 מיליארד שקל. זאת בשתי סדרות בחלוקה כמעט שווה, 100 ו-200: הראשונה עם ריבית לא צמודה של 2.5% במח"מ 5, נסחרת בתשואה נטו חיובית של 1%. השניה, עם ריבית צמודה של 0.1% ובמח"מ 5.5 נסחרת בתשואה נטו שלילית של 1.21%.

אצל דיסקונט 0.92% היו אלה 3 סדרות אג"ח בהיקף מצרפי של 4.6 מיליארד: סדרה ט"ו של 3.1 מיליארד, במח"מ 6 שנים, בריבית צמודה של 0.2%, נסחרת בתשואה נטו שלילית של 1.15%; סדרה 1 בהיקף 900 מיליון שקל, במח"מ 0.87, בריבית שקלית של 0.33% הנסחרת בתשואה נטו של 0.19%; וסדרה ח' (COCO – אג"ח עם מנגנון הגנה בדמות המרה למניות) בהיקף 580 מיליון שקל בריבית צמודה של 0.2%, הנסחרת בתשואה נטו שלילית של 0.27%.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

ב מזרחי טפחות 1.45% גייסו לאורך 2021 סך של 5 מיליארד שקל, והגיוס האחרון נעשה באוקטובר עם אג"ח בהיקף 3.6 מיליארד שקל (רצה לגייס 2 מיליארד, הביקושים היו 5 מיליארד, ובסוף גויסו 80% יותר מהמתוכנן). זוהי סדרה 62 לפדיון בעוד 7 שנים, בריבית צמודה של 0.1%, הנסחרת לפי תשואה נטו שלילית של 1%. גם הבינלאומי, הקטן מבין הבנקים הנסחרים גייס חוב – חצי מיליארד במח"מ 5 שנים, ובתשואה שלילית של כ-1.3%.

המוסדיים שמשתתפים בהנפקות החוב הללו יכולים להיות רגועים עוד יותר כשהם מסתכלים על תוצאות השיא של הבנקים, שנתמכו באותו ריקברי אחרי שההפרשות להפסדי אשראי בצל הקורונה חזרו כהכנסות בהן הכירו. המגמה הזו צפויה להאט, שכן רוב הריקברי כבר מאחורינו, אך בינתיים נראה כי תחום המשכנתאות, עד כמה שבבנק ישראל ניסו לצנן אותו, עדיין ממשיך להוות מנוע צמיחה ולדחוף קדימה. אמנם בנק ישראל הנחה להעלות חזרה את שיעור ריתוק ההון מול החשיפה למשכנתאות ב-1%, מה שמייקר אותן ללווים, ועדיין מסתערים על המשכנתאות עם שיא חדש בדצמבר – 12.2 מיליארד שקל בחודש. מנגד, ההקלות על יחס המינוף ויחס ההון העצמי רובד 1 שהוחלו בתקופת הקורונה, עדיין עומדות בעינן.

רק השבוע אישר בנק ישראל באופן סופי את השקתו של הבנק הדיגיטלי המתחרה וואן זירו של פרופ' אמנון שעשוע מייסד מובילאיי, זאת לאחר שעמד בחובותיו הרגולטוריות. סימן השאלה הגדול יהיה עד כמה ישראלים באמת יעבירו לבנק את חשבון העובר ושב שלהם, הגם שבבנק הדיגיטלי מתהדרים ברשימת המתנה ארוכה לטענתם. תחרות נוספת מגיעה מצד חברות כרטיסי האשראי שהופרדו מהבנקים (להוציא כאל מדיסקונט בינתיים), ולאחריה צמצום המסגרות ללקוחות בלאומי והפועלים (שנעשתה בשיעור נמוך יותר מהמתווה המקורי).

עוד ברקע, קידום הבנקאות הפתוחה שתקל על ההשוואה בין המוצרים הפיננסים של הבנקים, והרפורמה שכבר יצאה לדרך של מעבר בקליק (חשיבותה בעיקר תודעתית, הציבור לא נוהר בינתיים מבנק אחד לאחר). כל הצעדים הללו נועדו להגביר את התחרותיות וזה עתה התבשרנו על כך שבדיסקונט למשל מאפשרים לחלק מהלקוחות להכנס למינוס של עד 2,000 שקלים בלי לשלם ריבית.