איפקס קפיטל: אפסייד של 23% למניית סלע נדל"ן

מניית קרן הריט סלע נדל"ן סלע נדלן -0.76% עשויה לעלות ב-23.2% ממחיר של 7.63 שקל למחיר של 9.4 שקל, כך עולה מסקירה שמפרסם האנליסט נעם פינקו מאיפקס קפיטל מרקטס.

"החברה נסחרת בשווי שוק של כ-1.67 מיליארד שקל ובבעלותה נכסים בשווי של כ-5.15 מיליארד שקל רובם המוחלט נכסים מניבים והשאר זכויות בניה ומקדמות על חשבון נדל"ן. שיעור ההיוון משוקלל של נכסי החברה עומד על 6.78%", כותב פינקו. "בשנת 2021 השלימה רכישת נכסים בעלות של כ-345 מיליון שקל ובשנת 2022 חתמה על עסקאות בהיקף של קרוב ל-1.3 מיליארד שקל שאמורים להניב לחברה בעתיד NOI של כ-72 מיליון שקל (תשואה ממוצעת של 5.7%)".

הנכסים העיקריים

1. תחום המשרדים: קומות משרדים במגדל משה אביב ברמת גן בשטח של 26 אלף מ"ר בשווי של כחצי מיליארד שקל; 14.5 קומות במגדל פלטינום ברחוב הארבעה בשווי של 360 מיליון שקל; מגדל פז במתחם הבורסה ברמת גן בשווי של 330 מיליון שקל; בית הצבי בירושלים המושכר במלואו כמעט לבזק ולמשרדי ממשלה בשווי של 215 מיליון שקל ועוד.

2. תחום המסחר: מרכז חונים קונים בראשל"צ ששוויו נאמד ב-262 מיליון שקל; קניון לב הפסגה בירושלים ששויו נאמד בכ-227 מיליון שקל ועוד.

3. מתחמי הלוגיסטיקה הבולטים נמצאים בחולון, יבנה ואשדוד.

4. הנכס שעתיד להיות הנכס המרכזי של החברה הינו בית מאני בתל אביב. הנהלת בנק לאומי צפויה לעזוב לקראת סוף שנת 2023 (עם אופציה להארכה בשנה) והחברה תשאף להשכיר את הנכס במחיר של כ-180 שקל למ"ר (מחיר מאתגר מאוד לנוכח תנאי השוק) כך שיניב NOI של 32 מיליון שקל בשנה.

- תחילת סיקור: איפקס קפיטל מעניקים אפסייד של 14% למניבים ריט

- איפקס קפיטל מעלים המלצה לאדגר השקעות. קניה עם אפסייד של 31%

- המלצת המערכת: כל הכותרות 24/7

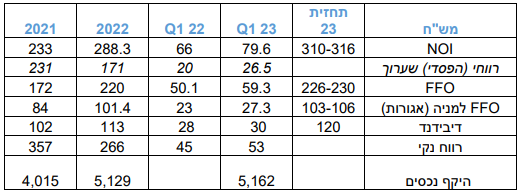

לדברי פינקו, "בשנת 2023 הנכסים צפויים להניב NOI של כ-310-316 מיליון שקל. נכון לסוף הרבעון הראשון, מצבה הפיננסי של החברה הינו איתן, הכולל נגישות גבוהה לשוקי החוב וההון ושיעור מינוף של כ-56%. שיעור הריבית הממוצעת של החברה הינה 1.7% (צמוד) והמח"מ הינו קרוב ל-5 שנים. עלות החוב השולית של האג"ח במח"מ הארוך ביותר הינו פחות מ-3%, כמעט 4% מתחת לשיעור ההיוון המשוקלל של נכסי החברה".

תוצאות החברה ותחזית לשנת 2023

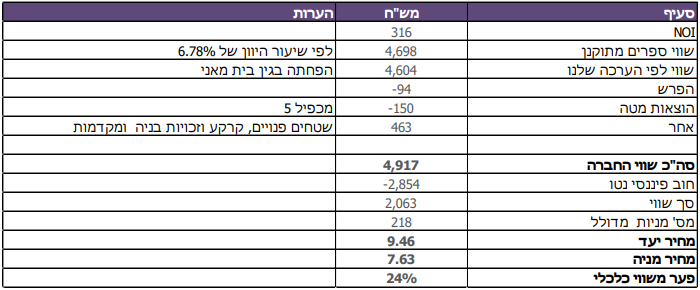

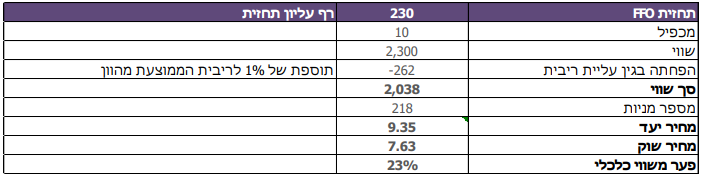

מודל הערכת השווי של פינקו

"לסיכום, סלע נדל"ן הינה מחברות הנדל"ן המניב המובילות בישראל, בעלת נכסים מגוונים שהוכיחו את איכותם בתחומי המשרדים, המסחר והלוגיסטיקה ונהנים משיעורי תפוסה גבוהים מאוד כאשר ה-FFO בשנת 2023 יציג צמיחה נאה בזכות הרכישות שבוצעו בשנים האחרונות והעליה ב-NOI מנכסים זהים. על אף עליית התשואות של אגרות החוב, אלו עדיין נסחרות בתשואות סבירות, כאשר תשואת האג"ח הצמודה הארוכה של החברה נסחרת בתשואה של פחות-3%, כ-3.9% מתחת לשיעור ההיוון של נכסי החברה. גם נכסי החברה כמובן צמודים למדד ולכן ההשקעה בהם מהווה הגנה אינפלציונית. אנו מעריכים את נכסי החברה לפי השווי בספרים ומניחים הפחתה מסוימת בשווי הנכס הנרכש "בית מאני". אנו מעריכים את פעילותה השוטפת לפי מכפיל 10 על ה-FFO (כאשר במודל אנו מפחיתים FFO עתידי בשל עליית הריבית) ומגיעים למחיר יעד הגבוה בכ-23% ממחיר המניה בשוק. אנו משיקים , אם כן, סיקור למניית החברה בהמלצת תשואת יתר במחיר יעד של 9.4 שקל, המהווה ממוצע של 2 שיטות הערכת השווי", מסכם פינקו את דבריו.

- 3.משקיע מתוחכם 03/07/2023 22:28הגב לתגובה זוהקרן משלמת לחברת הניהול דמי ניהול לפי שווי נכסים. זה יוצא משמעותי באחוזים, ומן הראוי שההנהלה תפחית את דמי הניהול בשנה בה המניה קרסה....

- 2.אנונימי 03/07/2023 15:17הגב לתגובה זואכן חברה מעולה שמנוהלת נכון עם סל נכסים משובחים

- 1.משקיע 03/07/2023 13:02הגב לתגובה זומכיוון שנכסי החברה צמודיםצ למדד היא רושמת רווחי שיערוך ולכן אין כל הגיון להעלות את שיעור ההיוון ב -1% , גם התזרים וה -FFO עולים , אגב לפי תחזית FFO של 313 מיליון ש"ח , מכפיל ה -FFO עומד על 5.25 , שוב שמרנות יתר לקחת מכפיל 10. סלע זו קרן ריט מעולה וכרגע תשואת הדיבידנד עומדת על 7.3% , אחזקה לטווח הארוך.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמחר בבורסה - האם המימושים ימשכו?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.

זרימת הכספים שלנו לבורסה לא תרד. מדי חודש זורמים מיליארדים. הגופים המוסדיים בבעיה - אין להם במה להשקיע, אז הם משקיעים באותו הדבר. ככל שהם משקיעים באותו דבר הם בעצם מנפחים את התיק שלהם - כי הם קונים את מה שיש להם ביקר יותר והערך של התיק עולה. תניחו שגוף מסוים החזיק ב-3% ממניית לאומי ב-42 שקלים לפני כשנה והוא הגדיל ל-4.5% ממניות הבנק רק שכעת המחיר הוא 69 שקלים. ההחזקה המקורית - ה-3%, זינקה בזכות הרכישות שלו ושל הגופים האחרים. אם נסתכל רחב יותר - מניות הבנקים מוחזקות בעיקר על ידי מוסדיים שקנו עוד והעלו את המניות. האם יש עם זה בעיה? כן, זה סוג של וויסות, אבל יש בזה רציונל כלכלי - מכפילי הרווח והשווים הכלכליים לא מנופחים מדי וגם - יש תחרות בין הגופים המוסדיים, זה לא עדר שמחזיק ב-65% ממניות הבנקים ופועל כראש אחד.

זה לו ויסות קלאסי, אבל עצם זרימת הכספים הגדולה היא ויסות טבעי, סוג של כרית ביטחון לשוק. הבעיה הגדולה של הזרמות כספים לא מרוסנות היא שבשלב מסוים זה מתנתק מערכים כלכליים, ובסוף - הכלכלה מנצחת.

ביום חמישי מניות הביטוח קרסו. בדקו מה זה יכול להיות. הבנו שזו בעיקר פניקה נקודתית, ממש לא היסטריה כוללת. השחקנים הגדולים בשוק יודעים ומבינים שמניות הביטוח במחיר גבוה מדי. הם מחזיקים בהם בכל זאת בכמות מאוד גדולה, כי זאת הסחורה שיש, וזאת סחורה "חמה". הם לא רוצים ללכת נגד המגמה כי ברגע שהם "ימצמצו" גם הקולגות בגופים אחרים ימצמצו וימכרו. אבל ברגע שיש ירידות הם אומרים את הדבר הבא - "אנחנו פחות מאמינים בערך של המניות האלו, אנחנו מאמינים במגמה החיובית. השוק כרגע מתהפך, אם המגמה משתנה, המשחק הופך להיות אולי משחק של 'ערכים' ולא מגמה, במשחק הזה אנחנו צריכים למכור, כי הערך עדיין גבוה".

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

במילים פשוטות - כל עוד הם רואים מסחר בסנטימנט חיובי ה בפנים. אם זה משתנה - הם חוזרים לבייסיק, מעריכים על אמת ואז התוצאה היא מכירה. אגב, הם לא חושבים שתהיה היסטריה מחר. אין דבר כזה בטוח, אף אחד לא יודע מה יהיה, אבל הם מזכירים שמניות הביטוח מאוד תנודתיות, בחמישי זה היה בעוצמה גדולה. הם לא שוללים שזה משחקי תשואות - גופים שמורידים ומעלים מניות כדי להתברג טוב יותר בביצועים השנתיים - זה לא רק לשפר את התשואות של עצמך, זה גם לפגוע בתשואות של אחרים. כן, כלפי חוץ כולם הוגנים והגונים, אבל בפנים, במיוחד בסוף שנה יש מלחמה ענקית על התשואות.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמחר בבורסה - האם המימושים ימשכו?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.

זרימת הכספים שלנו לבורסה לא תרד. מדי חודש זורמים מיליארדים. הגופים המוסדיים בבעיה - אין להם במה להשקיע, אז הם משקיעים באותו הדבר. ככל שהם משקיעים באותו דבר הם בעצם מנפחים את התיק שלהם - כי הם קונים את מה שיש להם ביקר יותר והערך של התיק עולה. תניחו שגוף מסוים החזיק ב-3% ממניית לאומי ב-42 שקלים לפני כשנה והוא הגדיל ל-4.5% ממניות הבנק רק שכעת המחיר הוא 69 שקלים. ההחזקה המקורית - ה-3%, זינקה בזכות הרכישות שלו ושל הגופים האחרים. אם נסתכל רחב יותר - מניות הבנקים מוחזקות בעיקר על ידי מוסדיים שקנו עוד והעלו את המניות. האם יש עם זה בעיה? כן, זה סוג של וויסות, אבל יש בזה רציונל כלכלי - מכפילי הרווח והשווים הכלכליים לא מנופחים מדי וגם - יש תחרות בין הגופים המוסדיים, זה לא עדר שמחזיק ב-65% ממניות הבנקים ופועל כראש אחד.

זה לו ויסות קלאסי, אבל עצם זרימת הכספים הגדולה היא ויסות טבעי, סוג של כרית ביטחון לשוק. הבעיה הגדולה של הזרמות כספים לא מרוסנות היא שבשלב מסוים זה מתנתק מערכים כלכליים, ובסוף - הכלכלה מנצחת.

ביום חמישי מניות הביטוח קרסו. בדקו מה זה יכול להיות. הבנו שזו בעיקר פניקה נקודתית, ממש לא היסטריה כוללת. השחקנים הגדולים בשוק יודעים ומבינים שמניות הביטוח במחיר גבוה מדי. הם מחזיקים בהם בכל זאת בכמות מאוד גדולה, כי זאת הסחורה שיש, וזאת סחורה "חמה". הם לא רוצים ללכת נגד המגמה כי ברגע שהם "ימצמצו" גם הקולגות בגופים אחרים ימצמצו וימכרו. אבל ברגע שיש ירידות הם אומרים את הדבר הבא - "אנחנו פחות מאמינים בערך של המניות האלו, אנחנו מאמינים במגמה החיובית. השוק כרגע מתהפך, אם המגמה משתנה, המשחק הופך להיות אולי משחק של 'ערכים' ולא מגמה, במשחק הזה אנחנו צריכים למכור, כי הערך עדיין גבוה".

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

במילים פשוטות - כל עוד הם רואים מסחר בסנטימנט חיובי ה בפנים. אם זה משתנה - הם חוזרים לבייסיק, מעריכים על אמת ואז התוצאה היא מכירה. אגב, הם לא חושבים שתהיה היסטריה מחר. אין דבר כזה בטוח, אף אחד לא יודע מה יהיה, אבל הם מזכירים שמניות הביטוח מאוד תנודתיות, בחמישי זה היה בעוצמה גדולה. הם לא שוללים שזה משחקי תשואות - גופים שמורידים ומעלים מניות כדי להתברג טוב יותר בביצועים השנתיים - זה לא רק לשפר את התשואות של עצמך, זה גם לפגוע בתשואות של אחרים. כן, כלפי חוץ כולם הוגנים והגונים, אבל בפנים, במיוחד בסוף שנה יש מלחמה ענקית על התשואות.