הסכנה הגדולה של השקעות אלטרנטיביות - חוסר נזילות, ומה הפתרון?

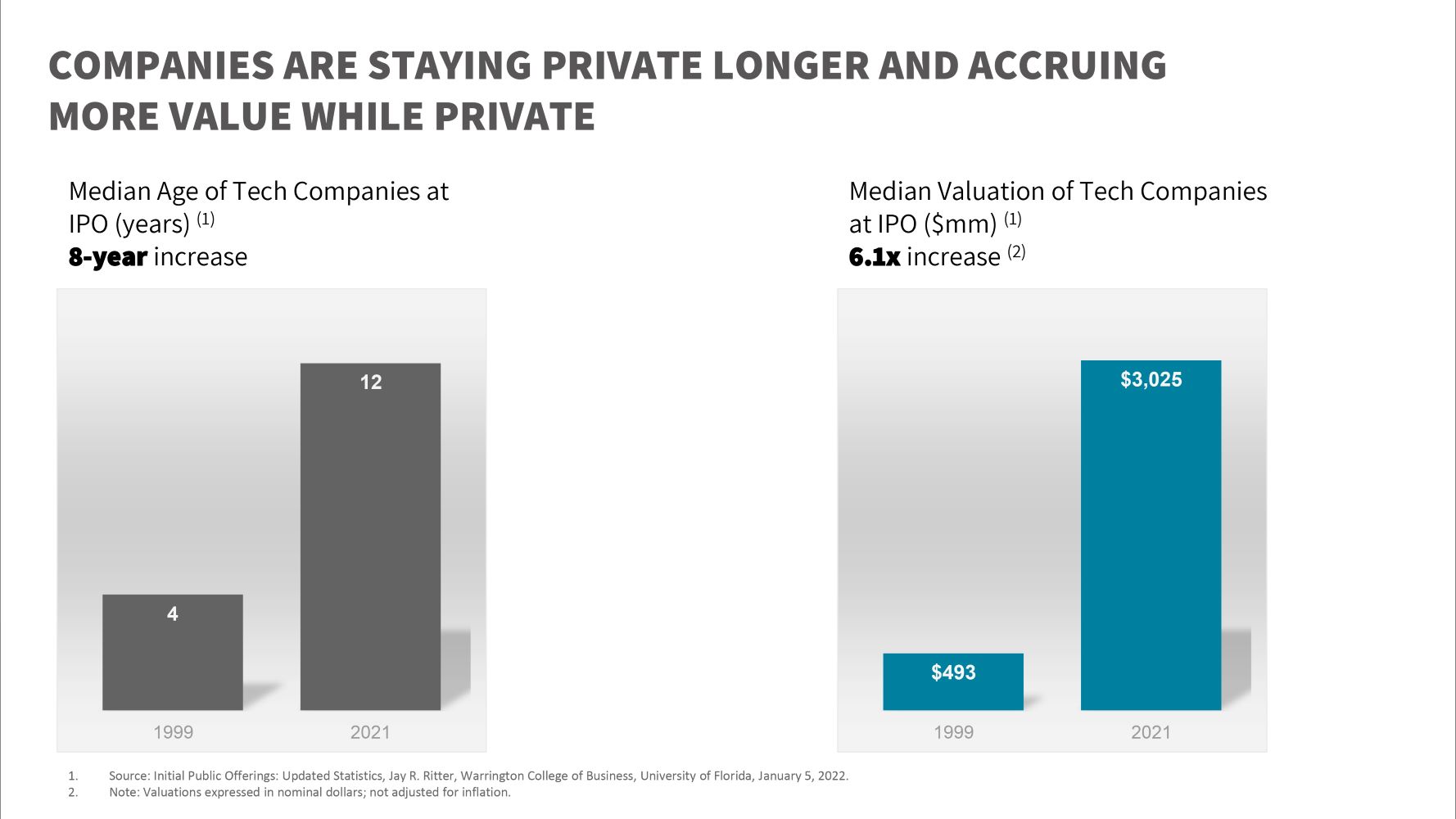

השקעות אלטרנטיביות הפכו להיות מילה שגורה בקרב משקיעים, במיוחד משקיעים מתוחכמים ועתירי הון, שבשנים האחרונות הסיטו חלק מהיקף ההון שלהם להשקעות אלטרנטיביות על חשבון השקעות בשוקי ההון הציבוריים. השינוי הזה נובע בראש ובראשונה מתשואות היסטוריות עודפות ביחס לאלטרנטיבה, אבל גם מקורלציה נמוכה עם יתר תיק הנכסים שלהם, שרובו מושקע בשוקי ההון הציבורי. למעשה, הוכח ששילוב השקעות אלטרנטיביות צפוי לשפר את ביצועי תיק ההשקעות הכולל על פני זמן, במיוחד אם המשקיע פועל לאזן מחדש את האפיקים השונים בתקופות של גאות ושפל, בהתאם ״לתיאוריית תיק השוק״ שפיתח זוכה פרס נובל לכלכלה, פרופסור Markowitz.עם זאת, חשוב להדגיש, שפוטנציאל התשואה הגבוהה והקורלציה הנמוכה, נובעים מאופיים הפרטי של נכסי הבסיס, היעדר נזילות ומחיר שוק ליחידות ההשקעה, והפיצוי אותו דורשים המשקיעים על סיכון הנזילות שהם לוקחים. למעשה, אחד מהסיכונים המובנים שמשקיעים נוטים להתעלם מהם, הינו סיכון הנזילות שעולה בעת הצורך לצאת מהשקעה פרטית.ישנם סיכוני נזילות רבים בקרנות השקעה אלטרנטיביות; ראשית, תקופת נעילה בקרן- כאשר משקיע חדש נדרש להישאר נעול בקרן עד שיתאפשר לו לראשונה למשוך את כספו מההשקעה, אם ירצה בכך.כמו כן, הפעלת Gate – בקרנות Evergreen המצהירות על אפשרות למשוך כספי משקיעים במועדים קבועים, לשותף הכללי יש אפשרות למנוע פדיונות של כספי משקיעים בהתקיים תנאים שנקבעו בהסכם השותפות - LPA. אירועים כאלו עלולים להתרחש בתקופה של ירידות והפסדים למשקיעים שבתורם מבקשים למשוך את השקעתם. בנוסף, מכירת יחידות השקעה בקרן מחייבת סיוע ואישור של השותף הכללי ,כאשר משקיע בקרן מבקש למכור למשקיע אחר את יחידות ההשתתפות שלו (המשקיע החדש נכנס בנעליו) לשותף הכללי בקרן יש את היכולת (בהתאם להסכם ה- LPA של הקרן) למנוע מעסקה כזו להתממש.דוגמה נוספת היא, היעדר נזילות של קונים ומוכרים ביחידות השקעה של קרנות – יבוא לידי ביטוי במכירה של יחידות ההשקעה בדיסקאונט ביחס ל- NAV (Net Asset Value) של הקרן. כתוצאה מכך, התשואה הסופית שיקבל המשקיע שמוכר תהיה נמוכה יותר. חשוב לציין שתופעה זו מתעצמת אם המכירה יוצאת אל הפועל בתקופת האטה, משבר וירידות בשווי ההשקעות של הקרן.בשנים האחרונות, התפתח בארה״ב שוק ה- Secondary, שנותן מענה לחלק מאתגרי הנזילות שיש בתחום ה- Private Equity, בדגש על חברות טכנולוגיה פרטיות. המנועים להתפתחות ה- Direct Secondary Transfer (עסקה שבמסגרתה הקונה מחליף את המוכר על ה Captable של החברה) בחברות טכנולוגיה, נובעים בראש ובראשונה מהשינוי שעברו חברות הטכנולוגיה. בניגוד לעבר יש להן נגישות מאוד גבוהה להון פרטי בהיקפים שבעבר היו קיימים רק בהנפקות ציבוריות, הבחירה של החברות להישאר יותר זמן פרטיות בטרם יהיו בשלות ל- IPO והגידול בשווי החברות, הביאו למצב שבו גדל הצורך של עובדי החברות עצמם לממש אחזקות לאורך הדרך ולהיפגש עם מרכיב ההון בחבילת התגמול שקיבלו, וכל זה עוד לפני שהחברה הפכה לציבורית. מהצד השני, משקיעים רבים חיפשו דרך להיחשף לנכס הבסיס הזה באופן ספציפי, ולהנות מהפריחה ומעליית הערך של חברות הטכנולוגיה המובילות בעולם בשלב שהן עדיין פרטיות. בעבר רק קרנות ההשקעה המובילות בעולם (Tier 1 funds) יכלו להנות מההשקעות בחברות אלו, בין אם במסגרת סבבי השקעה או בעסקאות בינן לבין עצמן. כיום שוק ה- Secondary מאפשר לכל קרן, גוף פיננסי או משקיע פרטי (במגבלות החוק) לקנות באופן ישיר מניות באותם חברות.היקף העניין בחברות הטכנולוגיה בשוק האמריקאי הביא לצמיחה של משקיעים, קרנות וגופים המתמחים בהשקעות Secondary. יחד עם הגידול במספר הגופים והמשקיעים הפעילים, גדל היקף נותני השירותים, ביניהם ברוקרים, פלטפורמות מידע, פלטפורמות השקעה ואפילו Inter-Brokers המקשרים בין שחקנים ופעילים.השילוב בין תשתיות וזירות המפגישות קונים ומוכרים (לא באופן ישיר) לבין מספר ההולך וגדל של קונים ומוכרים, יצר שוק פרטי עם רמת נזילות שאינה מאפיינת את עולם ההשקעות הפרטי וההשקעות האלטרנטיביות באופן כללי.כאן המקום לציין ולסייג, כי הנזילות אינה זהה או אחידה בין החברות, אלא תלויה בין היתר בגודל החברה, רמת העניין שהיא מייצרת בקרב המשקיעים, מספר המשקיעים הפעילים, והתקופה - באופן לא שונה ממה שמוכר לציבור המשקיעים בשוקי ההון הציבוריים.שוק ה- Secondary מאפשר למשקיעים לעשות Cherry Peeking ולבנות לעצמם תיק השקעות ישיר, בחברות הטכנולוגיה הפרטיות המובילות בעולם ובארץ, לבחור את רמת הפיזור לכל חברה (במגבלות מינימום השקעה), הסקטורים שהוא מבין ורוצה להתמקד בהם וכו׳. מהצד השני, מימוש השקעה שהגיעה לפרקה או אם יש צורך בנזילות, כמו שהמניות נרכשו כך גם המכירה יכולה להתבצע בצורה פשוטה בשוק ה- Secondary באמצעות אחת מהפלטפורמות, הברוקרים או ספקי השירותים.

מהצד השני, משקיעים רבים חיפשו דרך להיחשף לנכס הבסיס הזה באופן ספציפי, ולהנות מהפריחה ומעליית הערך של חברות הטכנולוגיה המובילות בעולם בשלב שהן עדיין פרטיות. בעבר רק קרנות ההשקעה המובילות בעולם (Tier 1 funds) יכלו להנות מההשקעות בחברות אלו, בין אם במסגרת סבבי השקעה או בעסקאות בינן לבין עצמן. כיום שוק ה- Secondary מאפשר לכל קרן, גוף פיננסי או משקיע פרטי (במגבלות החוק) לקנות באופן ישיר מניות באותם חברות.היקף העניין בחברות הטכנולוגיה בשוק האמריקאי הביא לצמיחה של משקיעים, קרנות וגופים המתמחים בהשקעות Secondary. יחד עם הגידול במספר הגופים והמשקיעים הפעילים, גדל היקף נותני השירותים, ביניהם ברוקרים, פלטפורמות מידע, פלטפורמות השקעה ואפילו Inter-Brokers המקשרים בין שחקנים ופעילים.השילוב בין תשתיות וזירות המפגישות קונים ומוכרים (לא באופן ישיר) לבין מספר ההולך וגדל של קונים ומוכרים, יצר שוק פרטי עם רמת נזילות שאינה מאפיינת את עולם ההשקעות הפרטי וההשקעות האלטרנטיביות באופן כללי.כאן המקום לציין ולסייג, כי הנזילות אינה זהה או אחידה בין החברות, אלא תלויה בין היתר בגודל החברה, רמת העניין שהיא מייצרת בקרב המשקיעים, מספר המשקיעים הפעילים, והתקופה - באופן לא שונה ממה שמוכר לציבור המשקיעים בשוקי ההון הציבוריים.שוק ה- Secondary מאפשר למשקיעים לעשות Cherry Peeking ולבנות לעצמם תיק השקעות ישיר, בחברות הטכנולוגיה הפרטיות המובילות בעולם ובארץ, לבחור את רמת הפיזור לכל חברה (במגבלות מינימום השקעה), הסקטורים שהוא מבין ורוצה להתמקד בהם וכו׳. מהצד השני, מימוש השקעה שהגיעה לפרקה או אם יש צורך בנזילות, כמו שהמניות נרכשו כך גם המכירה יכולה להתבצע בצורה פשוטה בשוק ה- Secondary באמצעות אחת מהפלטפורמות, הברוקרים או ספקי השירותים. איתי בן ארי. הכותב הוא מנכ"ל הברוקרז', קבוצת Elephant.צילום: אלפנט

איתי בן ארי. הכותב הוא מנכ"ל הברוקרז', קבוצת Elephant.צילום: אלפנט

- 6.אחד העם 12/02/2024 23:12הגב לתגובה זוהאלטרנטיב לא מפוקח.

- 5.רווית 11/02/2024 08:35הגב לתגובה זוקופסה שחורה שרבים וטובים לא יודעים מה קורה בתוכה. יתכן שהמשקיעים האחרונים בקרן ישלמו את מה שהמשקיעים הראשונים שכבר יצאו היו צריכים לשלם.

- 4.איציק 09/02/2024 10:45הגב לתגובה זואת הסיכון, התשואה, שבחלק מהמקרים משתווה לתשואת פקדון אם אין איזה גייט הפחת שווי וכדו', הוצאות גידור מטבע ואי הנזילות לוקחים המשקיעים.

- 3.רמי 08/02/2024 22:16הגב לתגובה זוגם קרנות שמגדירות את עצמן כנזילות מתגלות כחצי נזילות , אתה מבקש לפדות הבקשה נקלטת , אתה ממתין רבעון מסיון הרבעון שבו ביקשת לפדות ומקבל את הכסף חודשיים אחרי סוף הרבעון שאחרי. בפועל המתנה של כמעט חמישה חודשים עד שהכסף מגיע בהנחה שאין גייט. תוסיפו לזה עמלות גידור מטבע הוצאות נוספות בסופו של דבר גיליתי שקיבלתי תשואה ששווה לתשואת פקדון בנקאי.... גיליתי כמה הפמילי אופיס שלי קיבל ועובדי השיווק בקרן שהושקעתי בה + המנהלים שלקחו דמי ניהול והצלחה והבנתי למה נשארתי עם תשואה של פקדון בנקאי עם סיכון גבוה יותר.

- 2.שימי בחיאת שימי 30/01/2024 20:50הגב לתגובה זוחילק לסוכנים חילק לפמיליאופיס חילק לעובדים תיגמל משווקים תיגמל מנהלים, מייסדים ושותפים עסקיים חילק דמי ניהול לא שכח דמי הצלחה חילק לאדמיניסטרציה שילם מיסים ולמי לא נשאר....???

- 1.SHIKA 21/07/2023 21:56הגב לתגובה זואיך מנהלי השקעות גוזרים עמלתם? לפי תשואה של התיק. מה שווי של השקעה לא סחירה? השד יודע, והשד הזה מתעתע. בעתיד עוד יכתבו על זה הרבה - איך גזרו עמלה על תשואה עודפת בה בשעה שלא הייתה תשואה ולכן לא היה שום דבר עודף אלא עמלתם.

- לא נכון. (ל"ת)EH 23/07/2023 21:02הגב לתגובה זו